Archive for the ‘未分類’ Category

一般社団法人設立のメリット・デメリット|手続きと費用を司法書士が解説

あなたの事業、本当に株式会社が最適ですか?

新しく事業を始めるとき、多くの方がまず「株式会社」の設立を思い浮かべるのではないでしょうか。しかし、その選択があなたの事業目的や将来のビジョンにとって、本当に最適な道なのでしょうか。

例えば、資格認定事業の立ち上げ、あるいは地域貢献活動の本格化など、公共的なイメージが大事にすべき事業の場合、株式会社以外の選択肢がより適している可能性があります。その有力な候補となるのが「一般社団法人」です。

「利益を出してはいけないのでは?」と誤解されがちですが、決してそうではありません。事業で利益を上げ、役員や従業員に給与を支払うことも可能です。株式会社との最も大きな違いは、生み出した利益を株主(社員)に分配しないという点にあります。配当ができなくとも給与は受け取れるので、きちんと頑張った分を収入に反映させることも可能です。

この記事では、司法書士の視点から、一般社団法人とは何か、株式会社やNPO法人と何が違うのかを基本から解説します。さらに、設立のメリット・デメリットから、具体的な手続き、費用までを網羅的にご案内します。読み終える頃には、あなたの事業に最適な法人形態を見つけるための、明確な判断基準が手に入っているはずです。

一般社団法人とは?株式会社やNPO法人との違い

一般社団法人とは、「一般社団法人及び一般財団法人に関する法律」に基づいて設立される非営利法人の一種です。ここで重要なのは「非営利」という言葉の意味です。これは「利益を上げてはいけない」という意味ではなく、「得た利益を、設立者である社員に分配してはいけない」というルールを指します。利益は、法人の活動目的を達成するための次の事業へ投資されることになります。

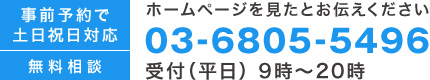

法人設立を検討する際、比較対象となることが多い株式会社やNPO法人との違いを理解することが、最適な法人格選択の第一歩です。

| 項目 | 一般社団法人 | 株式会社 | NPO法人 |

|---|---|---|---|

| 目的 | 事業内容に制限なし(非営利) | 営利目的 | 特定非営利活動(20分野) |

| 設立要件 | 社員2名以上 | 発起人1名以上 | 社員10名以上、役員3名以上など |

| 設立手続き | 公証役場の認証+法務局の登記 | 公証役場の認証+法務局の登記 | 所轄庁の認証+法務局の登記 |

| 設立期間 | 約2~3週間 | 約2~3週間 | 約3~4ヶ月 |

| 資本金 | 不要 | 1円以上 | 不要 |

| 利益の分配 | 不可 | 可能 | 不可 |

一番の違いは「利益の分配」ができるかどうか

一般社団法人と株式会社の最も根本的な違いは、「剰余金の分配」の可否にあります。株式会社は、事業活動で得た利益を、出資者である株主に対して「配当」という形で分配することが可能な営利法人です。

一方、一般社団法人は非営利法人であるため、たとえ事業で大きな利益が出たとしても、それを設立者である「社員」に分配することは法律で禁じられています。得られた利益は、法人の定款で定められた目的を達成するための活動資金として、内部に留保し再投資する必要があります。

ただし、これは「儲けてはいけない」「給与を支払ってはいけない」という意味ではありません。理事などの役員に対して役員報酬を支払ったり、従業員を雇用して給与を支払ったりすることは可能です。株式会社でも中小企業の経営者兼株主の創業社長は、株主配当で収入を得ていくのではないと思います。給与として得ていくでしょう。そういう意味では株式会社と一般社団法人の法的な意味での一番の違いは、実際の企業経営の中では思いのほか影響が少ないかも知れません。

税制面での違い:普通法人型と非営利型

一般社団法人の税務上の扱いは、「普通法人型」と「非営利型」の2種類に大別され、これは法人運営において非常に重要なポイントです。

- 普通法人型:株式会社と同様に、すべての所得が法人税の課税対象となります。

- 非営利型:法人税法上の「収益事業」から生じた所得のみが課税対象となります。

「非営利型」の法人として認められるためには、定款に特定の定めを置くなど、いくつかの要件を満たす必要があります。この要件を満たすことで、会費や寄付金など「収益事業」に該当しない収入については、原則として法人税の課税対象外となる取り扱いが受けられます。

業界団体などの会費収入を主な財源として運営される団体にとって、この非営利型の仕組みは極めて大きなメリットと言えるでしょう。

参照:国税庁「一 般 社 団 法 人 ・ 一 般 財 団 法 人 と 法 人 税」

一般社団法人を設立するメリット・デメリット

ここでは、一般社団法人を設立する際の具体的なメリットとデメリットを整理します。良い面だけでなく、注意すべき点も理解した上で、総合的に判断することが重要です。

メリット:低コストでスピーディーに設立可能

一般社団法人設立の大きな魅力は、その手軽さにあります。

- 設立費用が安い:株式会社の設立には最低でも約18万円~(登録免許税15万円~、定款認証手数料3万円~5万円程度)の法定費用がかかりますが、一般社団法人は約11.2万円(登録免許税6万円、定款認証手数料約5.2万円)で設立が可能です。

- 資本金が不要:株式会社と異なり、資本金制度がありません。そのため、自己資金0円からでも設立手続きを進めることができます。

- 設立がスピーディー:NPO法人のように所轄庁による数ヶ月間の審査・認証が不要です。公証役場での定款認証と法務局への登記だけで設立できるため、準備が整えば2~3週間程度で法人を立ち上げ、迅速に事業を開始できます。

メリット:事業内容の自由度と社会的信用

運営面のメリットも大きいものがあります。

- 事業内容の自由度が高い:NPO法人は法律で定められた20分野の特定非営利活動に事業が限定されますが、一般社団法人は公序良俗に反しない限り、事業内容に制限がありません。公益的な活動だけでなく、収益事業を自由に行うことも可能で、柔軟な組織運営ができます。

- 社会的信用が得やすい:「法人格」を持つことで、団体としての社会的信用が格段に向上します。任意団体では難しかった法人名義での銀行口座の開設や不動産の契約、補助金・助成金の申請などが可能になり、行政や企業との取引もスムーズに進めやすくなります。

デメリット:利益分配不可と運営上の義務

一方で、設立前に必ず理解しておくべきデメリットも存在します。

- 剰余金の分配ができない:最大のポイントであり、繰り返しになりますが、得た利益を社員に分配することはできません。そのため、事業への出資者に対して金銭的なリターン(配当)を約束するようなビジネスモデルには根本的に不向きです。

- 役員任期の制限と登記義務:理事の任期は原則として2年(監事は4年)と定められています。定款で任期を短縮することはできますが、伸長することはできません。そのため、同じ人が再任する場合であっても、少なくとも2年に一度は役員変更の登記手続きが必要となり、その都度1万円の登録免許税がかかります。より詳しい解説は、「一般社団法人の役員任期(2年)と変更登記」でご覧いただけます。

- 運営上の義務:法人として、年に一度は必ず定時社員総会を開催し、議事録を作成・保管する義務があります。こうした厳格な組織運営が法律で求められる点も、任意団体との大きな違いです。

【司法書士の視点】一般社団法人の設立が最適なケースとは

では、具体的にどのような事業に一般社団法人は適しているのでしょうか。ここでは、司法書士として多くの法人設立に携わってきた経験から、特に一般社団法人をおすすめしたいケースをいくつかご紹介します。

業界団体などの共益的活動

会員同士の共通の利益(共益)の追求を目的とする団体には、一般社団法人が非常に適しています。具体的には、同窓会の運営、学術研究の推進、特定の業界全体の発展を目指す団体などが挙げられます。

これらの団体は、主に会員から徴収する「会費」によって運営されます。前述の通り、非営利型の法人格を取得すれば、この会費収入が法人税の課税対象外となるため、税制面で大きなメリットを享受できます。活動の目的と法人の税制上の特性が合致する、典型的なケースと言えるでしょう。

資格認定やスクール事業

特定のスキルや専門知識に関する資格を認定する事業や、各種講座・セミナーを提供するスクール事業にも、一般社団法人が多く活用されています。

株式会社という営利法人が運営するよりも、「非営利・中立」な立場である一般社団法人が運営する方が、その資格や講座の権威性、信頼性を高める効果が期待できます。これが、受講者や会員を集める上での大きなアドバンテージとなり得ます。収益事業として運営しつつも、得た利益は資格制度の維持・向上や普及活動に再投資するという姿勢が、社会的な支持を得やすく、事業の持続的な発展につながります。

相談事例:株式会社設立のご相談が一般社団法人設立になった話

法人設立のご相談では、お客様の事業内容や将来のビジョンを深くお伺いする中で、当初の想定とは異なる法人形態をご提案することがあります。これは、私たち司法書士が専門家として介在する大きな価値の一つだと考えています。

以前、教育関連の事業を立ち上げるため、株式会社設立のご相談に来られた方がいらっしゃいました。元教師の方々と共に、子どもたちに様々な職業体験の機会を提供したり、保護者向けの教育相談に応じたりする、非常に意義深い事業計画でした。

私はその熱意あるお話を伺いながら、ふと「この事業には、一般社団法人という形も合うのではないか」と感じました。事業内容に強い公共性が感じられたからです。「非営利」という看板は、行政や学校と連携していく上で、株式会社にはない信頼性を与えてくれる可能性があります。

その旨をお伝えし、一般社団法人の仕組みをご説明したところ、お客様は大変興味を示されました。設立には「社員」が2名以上必要ですが、その点は共同で事業を始める仲間がいらっしゃったので問題ありません。さらに、今後の事業展開を考えると、理事会を設置して組織体制を強化しておく方が、外部からの信頼も得やすいと考えました。

税制面でのご不安もあったため、提携している税理士をご紹介し、専門的な見地から説明を受けていただきました。最終的に、メンバーも集まり、事業の理念を最も体現できる形として「一般社団法人」を設立する決断をされました。このように、お客様の想いに寄り添い、最適な法人の形を一緒に見つけ出せたことは、私にとっても司法書士として大変嬉しい出来事でした。

一般社団法人設立の手続きと費用【完全ガイド】

ここからは、一般社団法人を設立するための具体的な手続きの流れと費用について解説します。全体像を把握することで、計画的に準備を進めることができます。複雑な会社設立の手続きは、専門家のアドバイスを受けながら進めることをお勧めします。

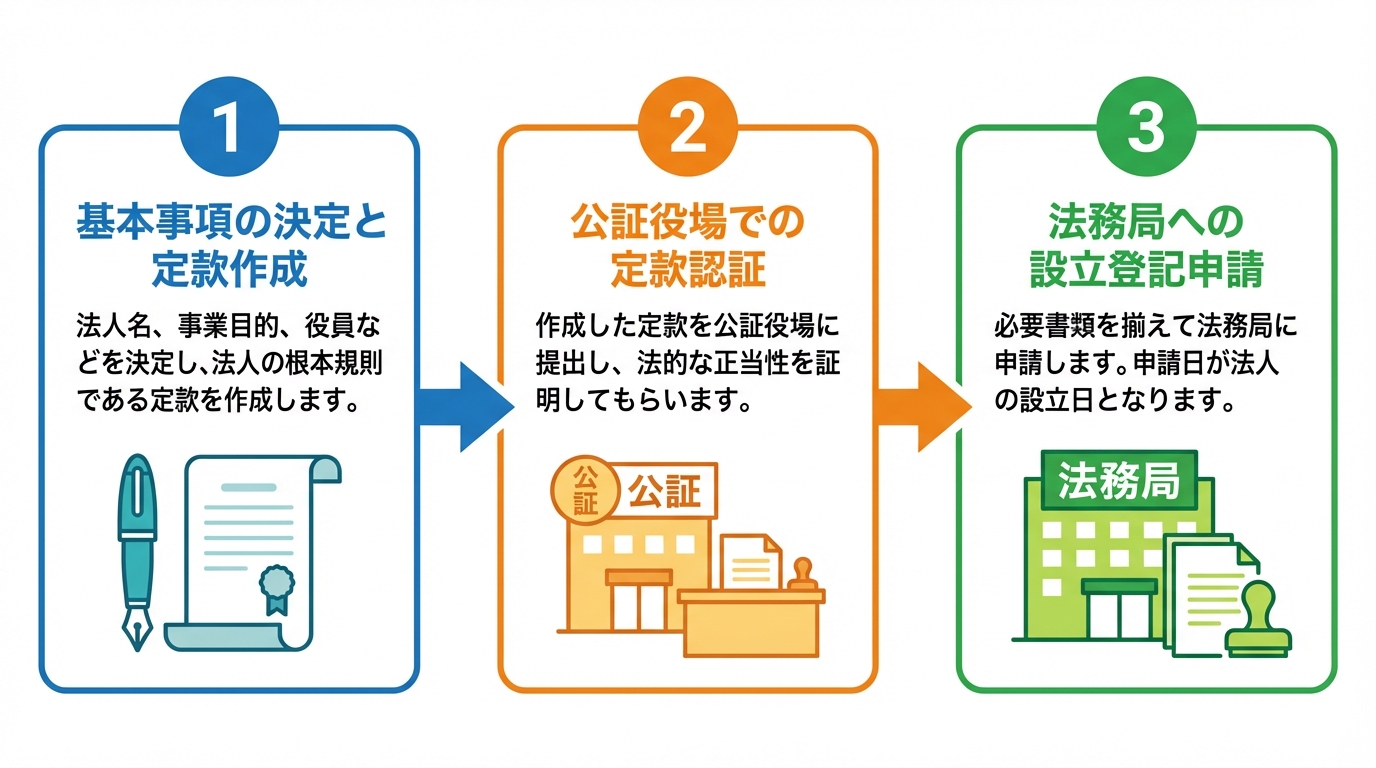

ステップ1:基本事項の決定と定款作成

まず、法人の骨格となる基本事項を決定します。

- 法人名(商号)

- 事業目的

- 主たる事務所の所在地

- 社員(2名以上)

- 設立時役員(理事など)

- 事業年度

特に「事業目的」は、将来の活動範囲を規定する重要な項目です。具体的かつ、将来の展開も見据えて適切に設定する必要があります。これらの基本事項が固まったら、法人の根本規則である「定款」を作成します。定款には必ず記載しなければならない「絶対的記載事項」があり、一つでも漏れていると定款自体が無効となってしまいます。詳しくは「会社設立時の定款記載事項」もご参照ください。

ステップ2:公証役場での定款認証

作成した定款は、主たる事務所の所在地を管轄する公証役場に持ち込み、「認証」を受ける必要があります。この手続きには、作成した定款のほか、設立時社員全員の印鑑証明書などが必要となります。公証人に支払う手数料は5万円で、これに加えて謄本代などの実費(目安2,000円程度)がかかります。なお、株式会社の定款を紙で作成した場合は4万円の収入印紙が必要ですが、一般社団法人の場合は不要です。この公証役場との文案調整は、設立手続きにおける重要なポイントの一つです。

ステップ3:法務局への設立登記申請

定款認証が完了したら、いよいよ最終ステップである法務局への設立登記申請です。申請には以下のような書類が必要となります。

- 設立登記申請書

- 認証済みの定款

- 設立時理事・監事の就任承諾書

- 設立時代表理事の就任承諾書(および印鑑証明書)

- 設立時社員の決議書 など

申請の際には、登録免許税として6万円を納付する必要があります。法務局に申請書類を提出した日が、法人の「設立日」となります。通常、申請から1~2週間程度で登記が完了し、晴れて一般社団法人が誕生します。書類に不備があると、補正や再申請で余計な時間がかかってしまうため、正確な書類作成が極めて重要です。

一般社団法人設立でお悩みなら、まず専門家にご相談ください

ここまでご覧いただいたように、一般社団法人の設立は、株式会社やNPO法人にはない多くのメリットを持っています。特に、利益の分配を目的としない共益的な活動や、公共性の高い事業においては、非常に有効な選択肢となり得ます。

しかしその一方で、定款の作成や登記申請といった手続きは専門的な知識を要し、設立後の運営においても社員総会の開催や役員変更登記など、法律で定められた義務を果たしていく必要があります。

法人は一度設立してしまったら、解散して閉鎖するのは簡単ではありません。設立する時よりむしろ大変と言って良いでしょう。

だからこそ、ぜひ一度、私たち司法書士にご相談ください。下北沢司法書士事務所では、お客様一人ひとりの事業内容や将来の展望を丁寧にお伺いし、最適な法人形態のご提案から、複雑な設立手続きのサポートをします。エリアも東京23区だけでなく、首都圏や全国の法人設立に対応可能です。

あなたの想いを最適な「かたち」にするために、専門家として全力でサポートします。まずはお気軽にお問い合わせください。

下北沢司法書士事務所 竹内友章

東京都世田谷区北沢にある下北沢司法書士事務所は、相続手続き、遺言作成、相続放棄、会社設立、不動産売却など、幅広い法務サービスを提供しています。代表の竹内友章は、不動産業界での経験を持ち、宅地建物取引士や管理業務主任者の資格を活かし、丁寧で分かりやすいサポートを心掛けています。下北沢駅から徒歩3分の便利な立地で、土日も対応可能です。お気軽にご相談ください。

離婚の財産分与登記|税金・費用と司法書士への相談

離婚後の不動産、手続きは大丈夫?財産分与登記の現実

離婚という、大きな決断を乗り越えようとされている今、心身ともにお疲れのことと思います。ただでさえ精神的な負担が大きい中で、さらにご自宅など不動産の名義変更(財産分与登記)という、複雑で専門的な手続きが待ち受けている状況に、不安を感じていらっしゃるのではないでしょうか。

「今は考えたくない」「できれば元パートナーとはもう連絡を取りたくない…」

そうしたお気持ちになるのは、ごく自然なことです。

しかし、この財産分与の登記手続きは、単なる名義の書き換えではありません。後回しにしてしまうと、予期せぬ多額の税金が発生したり、将来的に不動産を失ってしまうような深刻なトラブルに発展したりする可能性を秘めているのです。

この記事では、離婚後の不動産手続きという大きな不安を抱えるあなたのために、司法書士が専門家の視点から、財産分与登記にかかる税金や費用のこと、そして放置した場合のリスクについて、一つひとつ丁寧に解説していきます。この記事が、あなたの不安を少しでも和らげ、新しい一歩を踏み出すための道しるべとなれば幸いです。

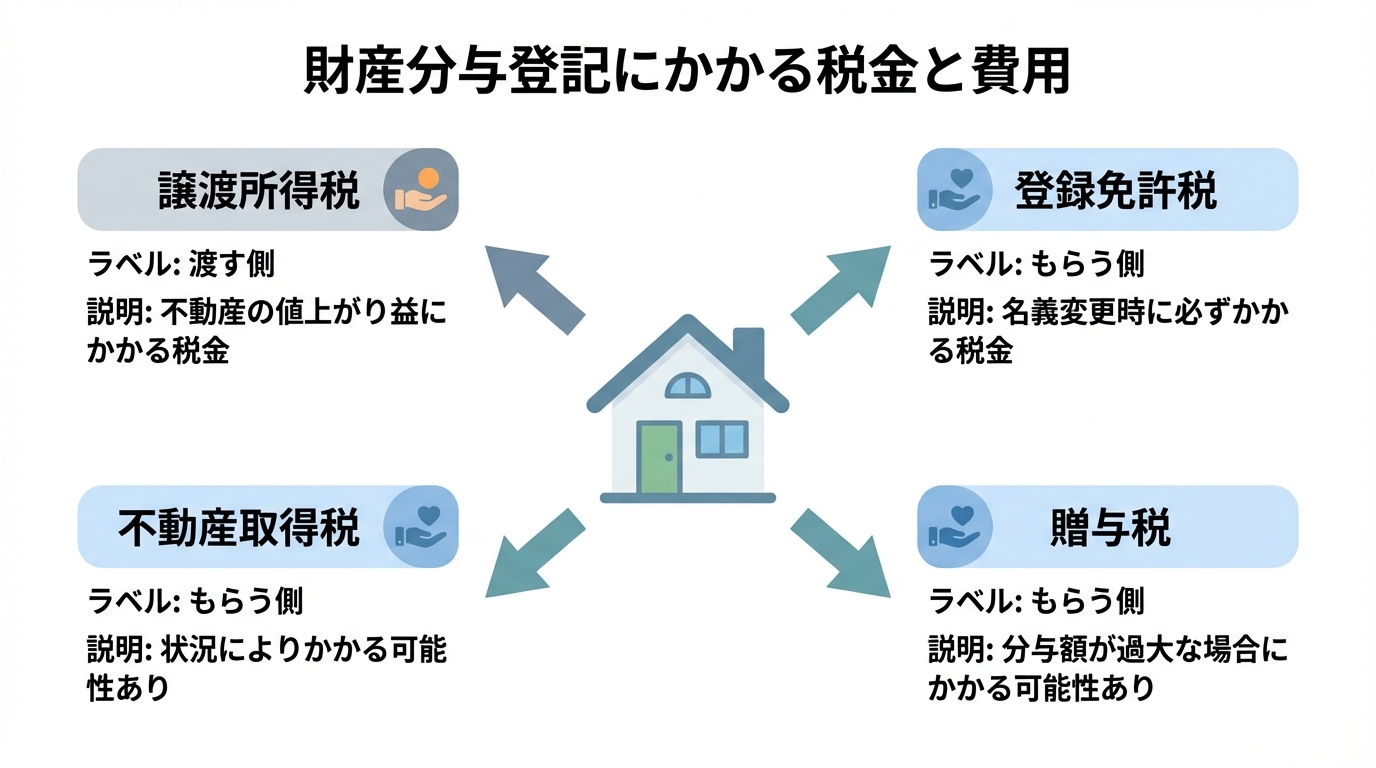

財産分与登記にかかる税金と費用はいくら?

「いったい、いくらお金がかかるの?」

おそらく、今あなたが最も気になっているのは、この「お金」の問題でしょう。財産分与登記では、主に4種類の税金と、司法書士に依頼した場合の報酬が関係してきます。誰が、いつ、どのくらい支払う可能性があるのか、全体像を把握して、予期せぬ出費への不安を解消しましょう。

【渡す側】に課される可能性のある「譲渡所得税」

不動産を渡す側(譲渡する側)に、思わぬ形で課税される可能性があるのが「譲渡所得税」です。

これは、不動産を取得した時(購入した時)の価格よりも、財産分与する時の時価の方が高くなっている場合、その「値上がり益(譲渡所得)」に対してかかる税金です。現金で利益を得ているわけではないのに税金がかかる、という点に注意が必要です。

基本的な計算式は以下の通りです。

譲渡所得 = 分与時の時価 – (取得費 + 譲渡費用)

この計算でプラスになった場合、原則として譲渡所得税が課税されます。

しかし、ご安心ください。ご自宅として住んでいた不動産の場合、「居住用財産を譲渡した場合の3,000万円の特別控除」という特例が使える可能性があります。この特例を適用できれば、譲渡所得が3,000万円までなら税金はかかりません。

ただし、この特例には重要な注意点があります。例えば、離婚前の配偶者への譲渡は「親子や夫婦など『特別の関係がある人』に対して売ったもの」に該当し、特例を適用できない可能性があります。一方、離婚後であっても、居住要件など他の要件を満たさなければ特例は使えません。適用可否は事案により変わるため、事前に専門家へ確認することが重要です。

参照:国税庁「No.3114 離婚して土地建物などを渡したとき」

【もらう側】が登記時に支払う「登録免許税」

不動産をもらう側が、名義変更(所有権移転登記)の際に必ず支払う税金が「登録免許税」です。これは、登記を申請する際に法務局へ納める手数料のようなものです。

税額は、以下の計算式で算出されます。

登録免許税 = 不動産の固定資産税評価額 × 2%

例えば、固定資産税評価額が2,000万円の不動産であれば、登録免許税は40万円となります。

ご自身の不動産の評価額は、毎年春頃に市区町村から送られてくる「固定資産税の納税通知書」に記載されています。また、市区町村の役所で「固定資産評価証明書」を取得することでも確認できます。

注意すべきその他の税金(不動産取得税・贈与税)

上記の2つに加えて、状況によっては「不動産取得税」と「贈与税」がかかるケースもあります。

- 不動産取得税:不動産を取得した際にかかる税金ですが、夫婦の共有財産を清算する目的の「清算的財産分与」であれば、原則として課税されません。しかし、離婚の原因を作った側が支払う慰謝料として不動産を渡した場合(慰謝料的財産分与)や、離婚後の生活を支える目的(扶養的財産分与)とみなされると、課税対象となる可能性があります。

- 贈与税:こちらも原則として課税されませんが、分与された財産の額が、婚姻中の協力によって得た財産の額その他一切の事情を考慮してもなお過大であると判断された場合、その過大な部分に対して贈与税が課されるリスクがあります。

これらの税金がかかるかどうかの判断は非常に専門的で、安易な自己判断は危険です。事前に税理士さんへ相談し、ご自身の状況がどのケースに当てはまるのかを正確に把握しておくことも大切です。当事務所では依頼者様のご希望に合わせて、税理士さんと連携してご相談を承ることも可能です。

またテーマについては、不動産と離婚の重要知識を解説!でも解説していますので、こちらも合わせてご覧ください。。

財産分与登記を放置するリスクとよくあるトラブル

「手続きが面倒だから」「落ち着いてからでいいか」と、財産分与登記を先延ばしにすることには、想像以上に大きなリスクが潜んでいます。時間が経てば経つほど、問題は複雑になり、解決が困難になってしまうのです。

「言った言わない」は通用しない?口約束の危険性

離婚時に「家はあなたにあげる」という口約束だけで済ませてしまうのは、非常に危険です。離婚協議書や公正証書といった書面がなければ、後になって「そんな約束はしていない」と言われてしまう可能性があります。

特に、時間が経ち、元パートナーの気持ちが変わってしまったり、再婚して新しい家族ができたりすると、手続きへの協力を得るのは非常に難しくなります。法的に名義変更を強制することも困難になり、最悪の場合、住む家を失うことにもなりかねません。

元パートナーが非協力的に…司法書士が見た実例

離婚後の手続きは、合理的に考えれば協力すべきことでも、感情的な対立から進まなくなるケースが少なくありません。これは、私が司法書士として実際に体験したお話です。

開業してまだ1年もたたないころ、ホームページ経由で60代の男性からご依頼がありました。すでに離婚は成立し、弁護士さんが作成した公正証書もある。あとは公正証書通りに、ご依頼者様から元奥様へ不動産の名義を移す登記をするだけ、という状況でした。

ご依頼者様からは「話し合いは終わっているから、妻に直接連絡してもらって大丈夫です」と元奥様の連絡先を伺いました。財産をもらう側の元奥様にとって、司法書士からの連絡は所有権移転登記をして自分の名義にするためのステップです。そう否定的な反応は無いと思っていた私は、まだまだ経験不足でした。

早速お電話しましたが、つながりません。何度か日を改めても状況は変わらず、お手紙を出そうかと思っていた頃、一本の電話が。しかし、相手はご本人ではなく息子さんを名乗る男性でした。

「本人に承諾もなく、勝手に個人情報を聞き出して連絡するとは何事ですか!」

電話口で、強い口調で叱責されてしまいました。合理的に考えれば、財産を受け取る手続きの連絡で元奥様にとってプラスに働く連絡です。しかし、息子さんにとっては「父親が手配した人間=敵」という認識だったのでしょう。個人情報の問題を本気で指摘しているわけではない、感情的な反発なのだと感じました。

私はすぐにご依頼者様へ報告し、元奥様の代理人だった弁護士の先生に間に入っていただく形で、なんとか書類を揃え、無事に登記を終えることができました。この一件以来、緊張感のある相手方へ連絡する際は、まずお手紙をお送りするようにしています。

離婚後の当事者間のやり取りは、このように法律や理屈だけでは進まない、感情的な対立を避ける対応が不可欠です。だからこそ、第三者である司法書士が間に入ることで、精神的な負担を減らし、確実な手続きを進めるお手伝いができるのです。

住宅ローンが残っている場合の大きな落とし穴

不動産に住宅ローンが残っている場合、問題はさらに複雑になります。最も注意すべき点は、不動産の名義変更をしても、ローンの債務者は自動的に変わらないということです。

例えば、夫名義のローンが残った家を、妻が財産分与で受け取ったとします。家の名義は妻に変わっても、ローンを支払う義務は夫に残ったままです。もし夫が返済を滞納すれば、金融機関は家を差し押さえることができ、妻は住む場所を失ってしまいます。

また、金融機関に無断で名義変更をすることは、ローン契約の違反にあたる可能性もあります。必ず金融機関に離婚することを伝え、今後の手続きについて相談しましょう。

司法書士が解決!財産分与登記の進め方と必要書類

ここまでお読みいただき、財産分与登記の重要性と複雑さをご理解いただけたかと思います。「自分一人で進めるのは難しそう…」と感じられたかもしれません。司法書士にご依頼いただくことで、これらの煩雑な手続きを整理し、手続きが進めやすくなる場合があります。

当事務所では、お客様の精神的なご負担を少しでも軽くできるよう、当事者同士が極力顔を合わせずに済む手続きを心がけています。

ご相談から登記完了までの5ステップ

司法書士に依頼した場合、手続きは主に以下の5つのステップで進みます。

- ご相談:まずはお客様の状況を詳しくお伺いします。財産分与の内容、住宅ローンの有無、税金の心配など、どんなことでもお話しください。

- 財産分与内容の確認と書類作成:離婚協議書や公正証書の内容を確認し、登記に必要な書類(登記原因証明情報など)を作成します。そもそも協議書そのものがない場合もご安心ください。司法書士が文案を作成します。

- 当事者双方への連絡と意思確認:司法書士が中立的な立場で、不動産を渡す方・もらう方それぞれにご連絡します。登記内容の意思確認や必要書類のご案内を行うため、お客様が直接元パートナーとやり取りする場面を減らせる場合があります。

- 登記申請:必要書類がすべて揃いましたら、司法書士が法務局へ所有権移転登記を申請します。

- 登記完了・書類のお渡し:登記が完了しましたら、新しい権利証(登記識別情報通知)など、関係書類一式をお客様にお渡しして、手続きは終了です。

財産分与登記に必要な書類一覧

登記手続きには、主に以下の書類が必要となります。事案によって異なりますので、あくまで一般的な例としてご参照ください。

【不動産を渡す方(登記義務者)】

- 不動産の権利証(または登記識別情報通知)

- 印鑑証明書(発行後3ヶ月以内のもの)

- 実印

【不動産をもらう方(登記権利者)】

- 住民票

- 認印

【共通して必要なもの】

- 本人確認書類(運転免許証、マイナンバーカードなど)

- 固定資産評価証明書

- 財産分与契約書、離婚協議書、公正証書など登記の原因を証明する書類(遺産分割協議書と同様に、登記の根拠となる重要な書面です)

- 離婚の事実がわかる戸籍謄本

これらの書類の収集や作成も、司法書士がサポートいたしますのでご安心ください。

まとめ:心の負担を軽くする、下北沢司法書士事務所の想い

離婚に伴う財産分与登記は、単に書類を作成し、申請するだけの事務的な作業ではありません。そこには、お二人が共に過ごした時間や、様々な想いが詰まっています。だからこそ、手続きの不安が、あなたの新しい人生への一歩を妨げるものであってはならないと、私たちは考えています。

司法書士の役割は、法的な手続きを代行することだけではありません。お客様が抱える不安や悩みに寄り添い、法的な手続きの心配から解放することで、心穏やかに次のステージへ進むためのお手伝いをすることです。

当事務所の代表は、不動産業界での実務経験に加え、心理カウンセラーの資格も有しております。「心に優しく、多角的に丁寧に課題と向き合う」ことを大切に、法律の専門家として、そして一人の人間として、あなたの再出発を全力でサポートいたします。

こうした姿勢が評価され、東京23区はもちろん東京都下や千葉・埼玉・神奈川などの首都圏からもご依頼をいただいております。

対応エリア | 相続手続、遺言、相続放棄、会社設立、不動産売却なら下北沢司法書士事務所

どうぞお気軽にご相談ください。

下北沢司法書士事務所 竹内友章

東京都世田谷区北沢にある下北沢司法書士事務所は、相続手続き、遺言作成、相続放棄、会社設立、不動産売却など、幅広い法務サービスを提供しています。代表の竹内友章は、不動産業界での経験を持ち、宅地建物取引士や管理業務主任者の資格を活かし、丁寧で分かりやすいサポートを心掛けています。下北沢駅から徒歩3分の便利な立地で、土日も対応可能です。お気軽にご相談ください。

役員変更登記の落とし穴|招集権者がいない時の解決策

役員変更登記で直面した「招集権者がいない」という壁

会社の役員変更登記は、司法書士にとって基本的な業務の1つ。特に小規模な役員変更登記は、司法書士試験に合格した直後の方に最初に取り組んでもらう業務にしている司法書士事務所も少なくないと思います。しかし、そんな役員変更登記も時に思わぬ落とし穴が待ち受けていることがあります。

当事務所にご相談いただいたご依頼はは、まさにその典型でした。複数の会社を経営されている方からの、ある1社の取締役を変更したいというご依頼。一見すると、よくある役員変更登記です。しかし、お話を伺うと、事態は複雑でした。

「実は、その取締役が会社のお金を横領して、失踪してしまったんです」

会社にとって重大な事態です。速やかに役員変更登記をしなければと思いました。役員の退任理由として一般的なのは「任期満了」か「辞任」です。しかし任期はまだ残っている。本人と連絡が取れない以上、自発的な「辞任」は望めません。となると、残された選択肢は会社側から一方的に役員を辞めさせる「解任」しかありませんでした。

解任は相手方から損害賠償請求されるリスクのある手法です。しかし今回は横領という明確な理由があるため、一応のリスク説明をご依頼者にしましたが特に問題ないであろうと考えました。ところがいざ書類を作成しようとしたその時、意外な課題に気が付きました。

取締役を解任するには、株主総会の決議が必要です。そして、その株主総会を招集する権限(招集権)を持つのは、定款上、まさに今から解任しようとしている、失踪中の取締役ただ一人だったのです。

招集権者がいない。つまり、正規の方法では株主総会を開くことすらできないのです。

私は解決の糸口を探して会社法の条文を一つひとつ確認していきました。そして、解決につながる条文を見つけました。

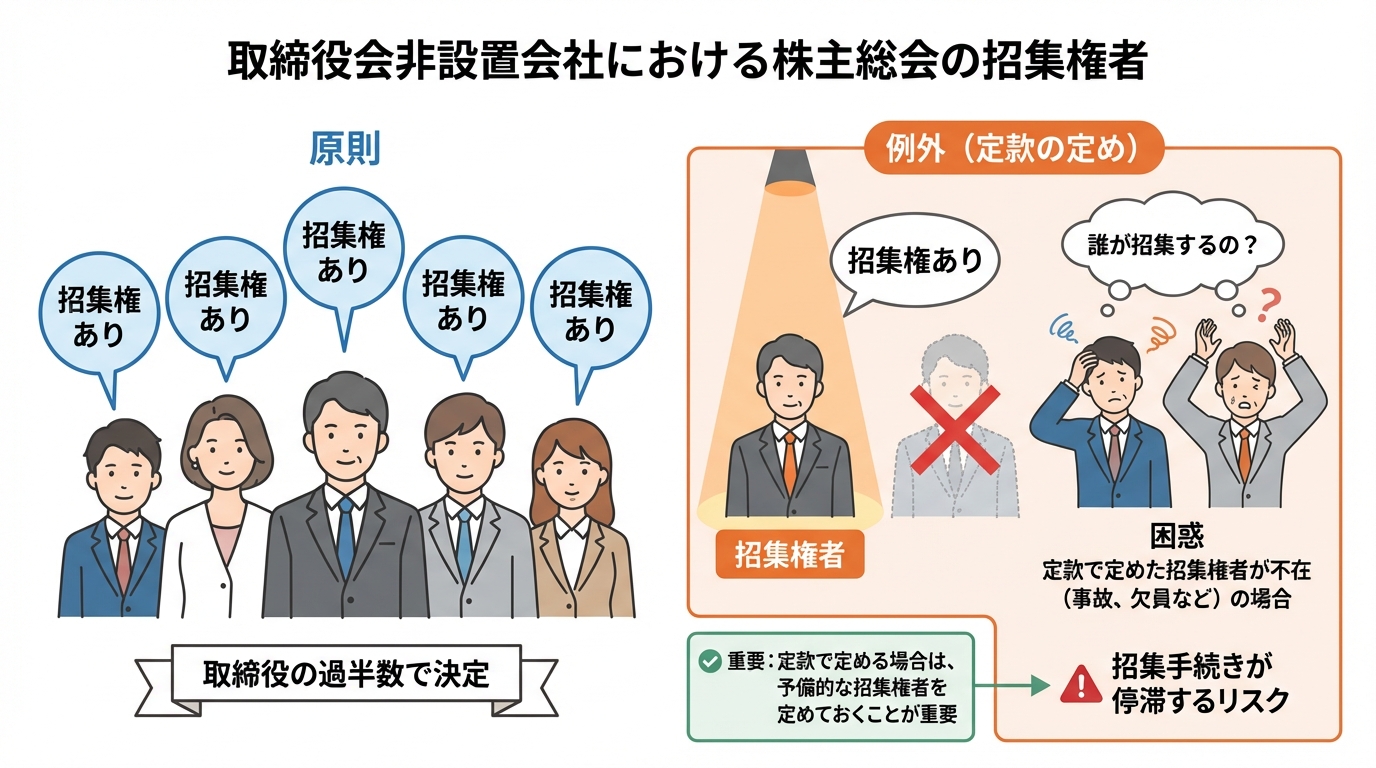

なぜ株主総会が開けない?招集権者の基本ルール

解決策に進む前に、まず「なぜ株主総会が開けないのか」という問題の根本原因を理解しておきましょう。すべての株式会社にとって、株主総会は会社の重要事項を決定する最高意思決定機関です。しかし、この重要な会議は、誰でも自由に開催できるわけではありません。会社法で定められた「招集権者」だけが、株主総会を招集できるのです。

招集権者が誰になるかは、会社の機関設計によって異なります。

- 取締役会を設置している会社:取締役会の決議で株主総会の招集に関する事項を決定し、当該決議に基づき取締役(通常は代表取締役)が招集します。

- 取締役会を設置していない会社:原則として、各取締役がそれぞれ招集権を持ちます。ただし、定款で特定の取締役を招集権者として定めることも可能です。

今回の事例のように問題が起こりやすいのは、後者の「取締役会非設置会社」です。特に、取締役が1名しかいない会社では、その唯一の取締役が音信不通になってしまうと、誰も株主総会を招集できなくなるという事態に陥ってしまうのです。

これは、会社設立時にはなかなか想定しにくいリスクかもしれません。しかし、実際に起こってしまうと、役員の補充や解任ができず、会社の経営が完全にストップしてしまう可能性があります。将来的なリスクを避けるためには、会社設立の際に定款で招集権者となる取締役を複数名定めておくなどの対策が有効です。とはいえ、今まさに問題に直面している方にとっては、過去には戻れません。では、どうすればこの状況を打開できるのでしょうか。

解決策①:会社法319条1項「みなし決議」という切り札

招集権者がおらず、株主総会が開催できない。この問題を解決する条文は、会社法第319条第1項に定められた「みなし決議(書面決議)」です。

これは、一言でいえば「株主総会を物理的に開催することなく、書面(または電磁的記録)だけで決議を成立させる」ための特別なルールです。株主が集まる必要も、招集権者が招集通知を出す必要もありません。この規定こそが、冒頭の事例で私が突破口として見出したものでした。

この「みなし決議」を利用できるのは、以下の条件を満たす場合です。

【絶対条件】議決権を持つ株主全員が、提案された議題に対して書面等で「同意」すること

つまり、株主があなた一人である場合や、他の株主全員から協力を得られる場合には、この方法で役員変更を決議し、登記手続きを進めることが可能になります。たとえ招集権者である取締役が音信不通になっていても、株主全員の合意さえあれば、その取締役を解任し、新しい取締役を選任することができるのです。

みなし決議を活用した役員変更登記の具体的なステップ

では、実際にみなし決議を使って役員変更登記を行うための手順を、4つのステップで見ていきましょう。

- ステップ1:決議事項の「提案書」を作成する

まず、「取締役〇〇を解任し、後任として△△を選任する」といった、株主総会で決議したい内容を記載した提案書を作成します。 - ステップ2:株主全員に提案書を送り、同意書を取得する

作成した提案書を、議決権を持つ株主全員に送付します。そして、その提案内容に同意する旨を記した「同意書」に署名または記名押印してもらい、回収します。 - ステップ3:「株主総会議事録」を作成する

株主全員分の同意書が揃ったら、それに基づいて株主総会議事録を作成します。この議事録には、通常の議事録の内容に加え、「会社法第319条第1項の規定により、株主総会の決議があったものとみなされた」という旨を必ず記載する必要があります。決議があったとみなされる日付は、株主全員の同意の意思表示(書面又は電磁的記録)がそろった日など、全員の同意が確定した日となります。 - ステップ4:法務局へ登記申請を行う

作成した株主総会議事録と、その他役員変更登記に必要な書類(就任承諾書など)を揃えて、管轄の法務局に登記申請を行います。

これらのステップを正確に踏むことで、招集権者がいなくても、合法的に役員変更登記の申請を進めることが可能になります。特にステップ3の議事録作成は、登記官が納得する形式で作成する必要があり、専門的な知識が求められる部分です。

株主が複数いる場合の注意点と進め方

株主があなた一人であれば、手続きは比較的シンプルに進みます。しかし、株主が複数いる場合は、注意が必要です。

みなし決議は、あくまで「株主全員の同意」が絶対条件です。

一人でも反対する株主がいる場合や、連絡がつかない株主がいる場合は、この方法は使えません。そのため、手続きを始める前に、他の株主に対して現状を丁寧に説明し、「なぜ役員変更が必要なのか」「なぜ、みなし決議という方法を取るのか」を理解してもらい、協力を取り付けることが何よりも重要になります。

同意の意思表示は、後日のトラブルを防ぐためにも、書面やメールなど記録に残る形で確実にもらっておきましょう。株主間の人間関係が複雑な場合など、当事者同士での調整が難しいと感じる場合は、専門家が間に入ることでスムーズに話が進むこともあります。

参照:

会社法(e-Gov法令検索)

解決策②:連絡が取れない役員を「解任」する手続きとリスク

株主全員の同意が得られず、「みなし決議」が使えない。そんな場合に検討するのが、通常の株主総会を開催して役員を「解任」するという方法です。しかし、「招集権者がいないのにどうやって?」と疑問に思われるでしょう。

この場合、少数株主権(総株主の議決権の100分の3以上を持つ株主)を持つ株主などが、裁判所の許可を得て株主総会を招集するという方法があります。しかし、手続きが煩雑で時間もかかるため、最後の手段と考えるべきです。

ここでは、何らかの方法で株主総会が開催できたとして、役員を解任する際のリスクについて解説します。役員の解任は、株主総会の普通決議(定款で特別決議と定めている場合は特別決議)によって、いつでも行うことができます。役員本人の同意は必要ありません。

ただし、ここには大きな注意点があります。それは、「正当な理由」なく役員を解任した場合、会社はその元役員に対して損害賠償責任を負う可能性があるという点です(会社法339条2項)。

では、「正当な理由」とは何でしょうか。

- 正当な理由に該当しうるケース:

法令や定款への重大な違反、心身の故障により職務執行が困難な場合、そして冒頭の事例のような横領や背任行為など。 - 正当な理由に該当しにくいケース:

単なる経営方針の対立、能力不足、他の株主や役員との人間関係の悪化など。

もし正当な理由がないにもかかわらず解任した場合、会社は、その役員が任期満了まで得られたはずの役員報酬などを賠償しなければならない可能性があります。そのため、役員の解任という手段を取る前には、その理由が法的に「正当な理由」と認められるものなのか、慎重に検討する必要があります。この判断には専門的な知見が不可欠であり、後の損害賠償リスクを避けるためにも、安易な判断は禁物です。会社を解散させるような事態になる前に、専門家へ相談することをお勧めします。

まとめ:複雑な役員変更登記は司法書士にご相談ください

ここまで見てきたように、役員変更登記、特に招集権者がいないといったイレギュラーなケースでは、会社法の深い知識と実務経験が不可欠です。

会社法319条1項の「みなし決議」は非常に有効な手段ですが、議事録などの書類作成を一つ間違えるだけで登記が受理されなかったり、手続きの不備を後から指摘されたりするリスクが伴います。また、役員の解任を選択する場合には、損害賠償という大きなリスクを事前に回避するための法的な検討が欠かせません。

「自分の会社の場合は、どの方法がベストなんだろう?」

「書類の作り方が分からない…」

「他の株主をどう説得すればいいか不安だ…」

もしあなたがこのような不安を抱えているなら、どうか一人で悩まないでください。商業登記を専門とする私たち司法書士は、あなたの会社の状況を正確に分析し、最も安全で確実な手続きをご提案します。

会社設立や役員変更などの商業登記は、ぜひ当事務所にご相談ください。エリアも名古屋、沖縄、静岡など全国に本店のある会社さんからご依頼をいただいた実績があります。

会社あなたの会社を会社法と登記の知識でサポートします。

下北沢司法書士事務所 竹内友章

東京都世田谷区北沢にある下北沢司法書士事務所は、相続手続き、遺言作成、相続放棄、会社設立、不動産売却など、幅広い法務サービスを提供しています。代表の竹内友章は、不動産業界での経験を持ち、宅地建物取引士や管理業務主任者の資格を活かし、丁寧で分かりやすいサポートを心掛けています。下北沢駅から徒歩3分の便利な立地で、土日も対応可能です。お気軽にご相談ください。

所有不動産記録証明制度とは?相続での使い方を司法書士が解説

親の不動産、すべて把握できていますか?相続の不安を解消する新制度

「親が亡くなったけれど、持っていた不動産が全部どこにあるのか、正直よくわからない…」

相続を目の前にして、多くの方がこのような不安にぶつかります。ご実家が遠方だったり、昔のままになっている田舎の土地や、ご先祖様から引き継いだ共有名義の不動産があったりすると、その全容を把握するのは本当に大変なことです。

固定資産税の納税通知書だけを頼りにしていても、非課税の私道や価値が低い山林などは記載されていないことも多く、「これで全部だろう」と思っていたら、後から登記漏れの不動産が見つかって大慌て…というケースは決して珍しくありません。

そんな相続手続きにおける不動産調査の悩みを、大きく解決してくれる新しい制度が、2026年2月2日から始まります。それが「所有不動産記録証明制度」です。

この記事では、相続手続きを専門とする司法書士が、この新しい制度がどのようなもので、あなたの相続にどう役立つのか、そして専門家から見た注意点まで、わかりやすく解説していきます。この記事を読み終える頃には、不動産調査への不安が和らぎ、次の一歩を踏み出すための知識が身についているはずです。どうぞ、肩の力を抜いて読み進めてみてくださいね。

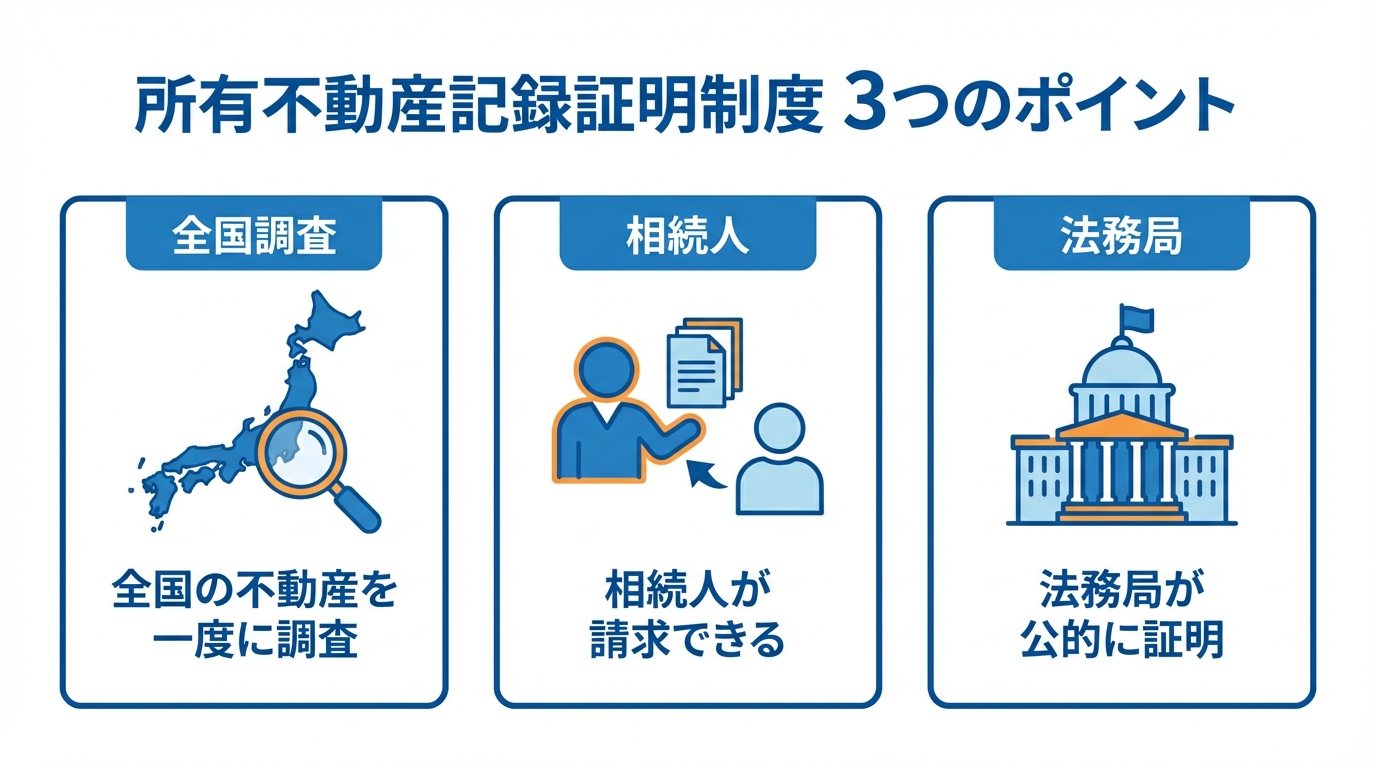

所有不動産記録証明制度とは?3つのポイントでわかる基本のキ

「所有不動産記録証明制度」と聞くと、少し難しく感じるかもしれませんね。でも、ご安心ください。この制度のすごいところは、実はとてもシンプルです。ここでは、特に重要な3つのポイントに絞って、その基本を解説します。

ポイント1:全国どこでも「一括」で不動産を探せる

この制度の最大のメリットは、なんといっても亡くなった方(被相続人)名義の不動産を、全国の法務局から一度の請求で探し出せる点です。

これまでは、故人が所有する不動産を調べるには、市区町村ごとに「名寄帳(なよせちょう)」という書類を取得する必要がありました。もし「もしかしたら、昔住んでいた〇〇県にも土地があるかもしれない…」と思ったら、その市区町村の役所に一つひとつ問い合わせなければならず、時間も手間も非常にかかっていたのです。

この新制度を使えば、最寄りの法務局で手続きをするだけで、故人が日本全国に所有している登記された不動産のリスト(証明書)を手に入れることができます。故郷が遠方にある方や、親が転勤族で複数の場所に住んでいた可能性がある方にとって、これまでの負担が劇的に軽くなる、画期的な仕組みと言えるでしょう。

ポイント2:誰が請求できる?費用はいくら?

この便利な制度ですが、誰でも利用できるわけではありません。プライバシー保護の観点から、請求できる人は限定されています。

請求できる主な人

- 不動産の所有者本人(所有権の登記名義人)

- 相続人等(相続人その他の一般承継人)

- 上記から委任を受けた代理人

相続手続きで利用する場合、あなたが故人の相続人であることを証明する書類(戸籍謄本など)を提出すれば請求が可能です。

手数料と請求場所

手数料は、証明書1通につき1,600円です。(2026年1月29日現在)

請求は、全国の法務局で行うことができ、オンラインでの請求も可能です。

これまでの「名寄帳」とは何が違うのか?

不動産調査で使われてきた「名寄帳」と、新しい「所有不動産記録証明制度」。この二つはどう違うのでしょうか。それぞれの特徴を理解し、うまく使い分けることが大切です。

| 所有不動産記録証明制度 | 名寄帳 | |

|---|---|---|

| 調査範囲 | 全国 | 市区町村ごと |

| 発行元 | 法務局 | 市区町村役場(都税事務所など) |

| 元になる情報 | 登記記録 | 固定資産課税台帳 |

| わかること | 登記されている不動産の一覧 | 課税されている不動産の一覧 |

| 特徴 | 非課税の私道などもわかる可能性がある | 未登記の建物(家屋番号がないもの)もわかる場合がある |

一番大きな違いは、調査範囲です。全国を一度に調べられる新制度は、故人の不動産の全体像を大まかに把握するのに非常に強力です。一方、名寄帳は市区町村単位ですが、固定資産税の課税情報が元になっているため、登記されていない建物が見つかる可能性があるなど、より詳細な調査に向いています。

どちらか一方が優れているというわけではありません。「まずは新制度で全国の不動産を広く浅く洗い出し、不動産がありそうな市区町村がわかったら、今度は名寄帳で深く掘り下げて確認する」というように、両者を組み合わせるのが、専門家が実践する確実な調査方法です。相続登記の漏れを防ぐための複合的な調査が重要になります。

より詳しい情報については、法務省の公式サイトもご参照ください。

参照:法務省「所有不動産記録証明制度について」

司法書士が語る「所有不動産記録証明制度」の本当の価値と限界

ここからは、私たち司法書士が実務の現場でこの制度をどう見ているか、少し踏み込んだお話をさせてください。この制度は非常に強力なツールですが、決して「万能薬」ではありません。その本当の価値と、知っておくべき限界について解説します。

実録:こんな場面で役立つ!相続登記での活用ケース

この制度が特に力を発揮するのは、次のようなケースです。

- ケース1:親が転勤族で、どこに不動産があるか見当もつかない

全国を転々とされていた方の不動産を、これまでの方法で探し出すのは至難の業でした。この制度を使えば、相続人の記憶にない場所にある不動産も発見できる可能性が飛躍的に高まります。 - ケース2:価値が低いと思われがちな地方の山林や原野の存在が判明

固定資産税がほとんどかからないような山林や原野は、納税通知書にも載らず、家族もその存在を忘れがちです。相続登記が義務化された今、これらの不動産も見逃すわけにはいきません。この制度は、そうした忘れられた不動産の発見に繋がります。 - ケース3:売却時に発覚しがちな「私道持分」の見落としを防ぐ

ご自宅を売却しようとした時に、前面道路の「私道」の持分だけ相続登記が漏れていたことが発覚し、慌てて手続きする…というのは典型的なトラブルです。この制度は、こうした見落としがちな権利の発見にも役立ちます。

【要注意】この制度でも見つからない不動産とは?

非常に便利な制度ですが、弱点もあります。それは、氏名・住所等を条件に検索する制度であるため、登記簿上の氏名・住所と請求時の検索条件に差異がある場合、リストに反映されない不動産が生じ得るという点です。

具体的には、以下のような不動産は見つからない可能性があります。

- 登記簿上の住所が古いまま更新されていない不動産

例えば、親が若い頃に購入した不動産の登記住所が、結婚前の古い住所のままになっているケースです。現在の住所で検索しても、この不動産はヒットしません。 - 結婚や養子縁組で姓が変わる前の、旧姓のまま登記されている不動産

同様に、現在の姓で検索しても、旧姓で登記された不動産は見つけることができません。 - そもそも登記されていない建物(未登記建物)

昔建てた離れや物置など、登記されていない建物は、この制度の調査対象外です。

このように、所有不動産記録証明制度は完璧なものではなく、使い方を間違えると重大な見落としに繋がる可能性があるのです。こうした相続登記でありがちなミスを避けるためにも、制度の限界を知っておくことが重要です。

プロの技:制度の穴を埋める「戸籍の附票」活用術

では、どうすれば制度の穴を埋め、調査の精度を上げることができるのでしょうか。その鍵を握るのが「戸籍の附票(こせきのふひょう)」という書類です。

戸籍の附票とは、その戸籍が作られてから現在までの住所の履歴が記録された公的な書類です。本籍地の市区町村役場で取得できます。

私たち専門家は、相続が開始したら、まず亡くなった方の出生から死亡までの戸籍謄本をすべて集めます。そして、それらの戸籍に対応する「戸籍の附票」もすべて取得するのです。ただ古いものは破棄されてしまっていることも多いのですがそれでもかなり遡れると思います。

所有不動産記録証明制度を請求する際に、附票で判明した過去の住所と姓をすべて検索条件として指定するのです。

手間はかかりますが、ここまでやって初めて、制度の検索漏れのリスクを最小限に抑えることができます。これは、正確な相続手続きを行うための、いわばプロの技です。こうした地道な戸籍の読み込みと調査が、後々のトラブルを防ぐことに繋がります。

事務所の体験談から学ぶ、新制度への向き合い方

相続のお手伝いをしていると、ご家族も知らなかった山林や、ご自宅のほんのわずかな私道持分など、不動産の見落としは本当に多く発生します。後から見つかると、遺産分割協議をやり直さなければならなかったり、売却の直前で慌てて手続きをしたりと、大変なことになりがちです。

そうした登記漏れを防ぐために、これまでは市区町村ごとの「名寄帳」が主な調査手段でした。しかし、名寄帳はあくまで課税台帳がベースなので、例えば共有名義の建物が載ってこなかったり、非課税の小さな土地は正確性に欠ける部分があったり、そして何よりその市区町村内の不動産しかわからないという限界がありました。

その点、今回の新制度は全国を網羅してくれるので、相続登記の漏れを防ぐ上で非常に心強い味方になってくれると期待しています。

ただ、この制度にも弱点はあります。先ほども説明があったように、この制度は「住所と名前」で検索をかけます。そのため、例えば登記簿上の住所が昔のままだったりすると、今の住所で検索しても見つからないのです。これは、ご高齢で亡くなった方の場合、過去の住所や旧姓をすべて洗い出すのが現実的ではないケースもあり、悩ましい点です。

実は、これと似たような仕組みは既に他の分野にもあります。それは株式の相続調査です。亡くなった方がどの証券会社に口座を持っていたかわからない時、「ほふり(証券保管振替機構)」という機関に照会をかけるのですが、これも住所と氏名で名寄せをするため、引っ越し前の古い住所もすべて指定しないと正確な調査ができません。

これまでも私たちは、権利証や売買契約書を確認し、名寄帳を取得するなど、様々な方法を組み合わせて登記漏れがないかを確認してきました。この新制度は、そこに新たな選択肢を加えてくれるものです。確認できる方法が増えることは、相続人の方にとっても、私たち専門家にとっても、間違いなく良いことだと考えています。

まとめ:相続不動産調査の「次の一歩」を踏み出しましょう

今回は、2026年2月2日から始まる「所有不動産記録証明制度」について解説しました。

この記事のポイントを振り返ってみましょう。

- 所有不動産記録証明制度は、全国の不動産を一度に調査できる画期的な制度です。

- 相続人も、戸籍謄本などで関係を証明すれば請求できます。

- ただし、「登記簿上の氏名・住所」が一致しないと検索にヒットしないという限界があります。

- 制度の穴を埋めるには、「戸籍の附票」で過去の住所や旧姓をすべて洗い出し、検索条件に加えることが有効です。

- 従来からの「名寄帳」と組み合わせることで、より精度の高い調査が可能になります。

この新しい制度は、相続手続きにおける不動産調査の負担を大きく減らしてくれる強力な味方です。しかし、それだけで安心するのではなく、制度の特性をよく理解し、必要に応じて他の調査方法と組み合わせることが、正確な財産目録を作成し、後のトラブルを防ぐためには不可欠です。

もし、ご自身での手続きに不安を感じたり、戸籍の収集が複雑で難しいと感じたりした際には、決して一人で抱え込まないでください。私たち司法書士は、こうした複雑な調査や手続きの専門家です。あなたの不安に寄り添い、何から手をつければ良いのかを一緒に整理し、最も良い方法をご提案します。

下北沢司法書士事務所では、ご相談内容を伺ったうえで、費用の目安や進め方をご案内しています。まずはお気軽に、あなたの状況をお聞かせいただけませんか。東京23区はもちろん、埼玉・神奈川・千葉などからご依頼をいただくことも多いです。この記事をお読みの方みなさんに、お気軽ご相談いただけたら嬉しいです。

対応エリア | 相続手続、遺言、相続放棄、会社設立、不動産売却なら下北沢司法書士事務所

下北沢司法書士事務所 竹内友章

東京都世田谷区北沢にある下北沢司法書士事務所は、相続手続き、遺言作成、相続放棄、会社設立、不動産売却など、幅広い法務サービスを提供しています。代表の竹内友章は、不動産業界での経験を持ち、宅地建物取引士や管理業務主任者の資格を活かし、丁寧で分かりやすいサポートを心掛けています。下北沢駅から徒歩3分の便利な立地で、土日も対応可能です。お気軽にご相談ください。

成年後見人の財産管理、どこまでやる?司法書士が解説

「1円単位で完璧に」は無理!後見人のリアルな金銭管理

ご親族の成年後見人になられた方、そしてこれからなろうと考えている方へ。今、大きな責任を前にして、不安でいっぱいかもしれませんね。

裁判所での面接に同席して、お金の管理についてかなり厳しく言われることがありました。「人のお金を管理する自覚を持ってください!」「親子といえど後見人の責任は同じです!」と強い口調で言われ、横で聞いている私自身、「そんなに強く言わなくても…」と思いながら余計な口出しすると話がこんがらがるので黙っていたことがあります。

裁判所から渡される冊子やビデオでも、お金の管理の重要性が繰り返し強調されます。それらを見聞きするうちに、「自分にできるだろうか」「もし少しでもミスをしたり、領収書をなくしたりしたら大変なことになるのでは」と、どんどんプレッシャーが大きくなってしまう方もいらっしゃいます。

今日、私が一番お伝えしたいのは、「安心してください!」ということです。実際のところ、日々の細かなお金の管理に、そこまで心配する必要はありません。

この記事では、司法書士である私が実際にどのようにご本人の財産を管理しているのか、裁判所からはどこまで厳しく見られるのか、特に日々の小さな支出に焦点を当てて、私の経験をありのままにお話ししたいと思います。この記事を読み終える頃には、きっと心が少し軽くなっているはずです。

なぜ成年後見人には厳格な財産管理が求められるのか

「そんなに神経質にならなくていい」と言われても、なぜ裁判所はあれほど厳しく指導するのか、不思議に思いますよね。その背景には、成年後見制度が持つ「ご本人の財産を断固として守る」という、とても大切な使命があるのです。

残念ながら、中には立場を悪用し、ご本人の財産を自分のために使ってしまうケースも存在します。それは専門職後見人であっても例外ではなく、士業による横領事件がニュースになることもあります。たとえ親子であっても、財産が不適切に使われるリスクはゼロではありません。むしろ親子だからこそ、自分のお金と同一視しやすいでしょう。だからこそ、裁判所は後見人に対し、ご本人のお金を自分のお金とは明確に区別し、客観的な記録に基づいて管理することを強く求めるのです。

この「原則」を理解しておくことは、とても重要です。なぜなら、これからお話しする「現実的な管理方法」が、単なる手抜きではなく、原則を理解した上での合理的な工夫なのだと、あなた自身が自信を持てるようになるからです。

成年後見人の権利や義務について、より詳しく知りたい方は、裁判所の資料も参考になります。

【司法書士の実践術】メリハリで乗り切る!現実的な財産管理

ここから書くことは完全に経験則なので、どの地方のどの担当裁判官でも通用するとは言いません。でも、少なくとも私は今のところこの方針でおります。どうすれば日々の管理を無理なく続けられるのでか?答えは「管理にメリハリをつける」ことです。すべての支出を同じレベルで管理しようとすると、必ず疲弊してしまいます。大切なのは、「ここは緩めても大丈夫な部分」と「ここは絶対に厳しく管理すべき部分」を見極めることです。

日々の生活費:レシートに神経質にならなくてもOKな範囲と記録のコツ

ご本人様がご自宅で生活されている場合、日々の食費やおやつ代などを現金で渡すことがあります。この「日常の少額な現金支出」こそ、多くの方が頭を悩ませるポイントです。

以前、私が担当していた方で、月に3〜4万円の生活費を現金でお渡ししていたケースがあります。そのお金は主に食費やおやつに使われ、訪問介護のヘルパーさんがご本人の代わりに買い物に行ってくれていました。ヘルパーさんはきちんとレシートを残してくれましたが、私がそのレシートと財布の残金を照らし合わせて、1円単位で計算していたかというと…正直に申し上げて、そんなことはしていません。

そもそも、そこまで細かく管理するのは現実的に不可能です。ご本人様が残金チェックをさせてくれないこともありますし(普通は財布の中を人に見せませんよね)、小銭を家の中でなくしてしまうことだってあります。若い人だってどこか家のどこかに小銭を置きっぱなしにすることがあってもそんなに不自然はないでしょう。もし、本人がそんなにきっちりとお金の管理ができる方なら、そもそも成年後見制度は必要ないかもしれません。

では、どうしていたのか。私は、月に渡した3〜4万円は「すでにご本人のために支出され、なくなったもの」として扱いました。通帳の現金引出し記録に横に「生活費○○円」とシャーペンで書き込んでおきます。もちろん、実際には手元に少しずつお金が残り、お亡くなりになった際にはある程度の現金が残りましたが、それは「新たにみつかった財産」として裁判所に報告しました。このやり方で、裁判所から特にお叱りを受けたことはありません。

大切なのは、毎月定額を渡し、その範囲内でのやりくりはご本人や介護の方に任せるという信頼と、それを「生活費」として一括で処理する割り切りです。その上で、急にお金を使い切るのが早くなったなどがあったらそれはサインです。それをきっかけに何に使ったのか調べたり、認知能力が衰えて家にあるのに使ったと思ってしまっているなど原因を調べるべきです。

高額な支出:記録必須!通帳と領収書で証拠を残す鉄則

日々の生活費は柔軟に対応して良い一方で、1万くらいの金額を1つの物やサービスにだけ使うまとまった金額の支出は、原則として記録(通帳の履歴・領収書等)を残しておくのが安全です。ここが管理の「メリ」の部分です。

例えば、以下のような支出が該当します。

- 医療費や入院費

- 介護施設やサービスの利用料

- 高価な家電や家具の購入費

- 税金や社会保険料の支払い

- 不動産の維持管理費など

これらの支出については、「誰が、いつ、何のために、いくら支払ったのか」を第三者が見ても明確にわかるように証拠を残すことが鉄則です。具体的な方法は2つです。

- 可能な限り銀行振込を利用する: 通帳に記録が残るため、最も確実で客観的な証拠となります。

- 現金払いの場合は必ず領収書をもらう: 領収書は小さい紙なので、紛失のリスクがあります(特に公共料金を払った時にちっちゃい領収書は危ない・・)。私は、もらったらすぐにスマートフォンで写真を撮ったり、スキャンしてPDF化したりして、二重で保管するようにしています。あとは領収書の記録がPCに入っていると、裁判所に年に一度の報告書類の提出の時にサッと印刷出来て楽なのもあります。

このように、「日常の少額な現金」と「特別な高額支出」で管理のレベルを使い分けることで、無理なく、かつ確実に後見人としての責任を果たすことができます。

親族後見人のよくある疑問と対処法Q&A

ここでは、親族後見人の方からよく寄せられる具体的な質問にお答えしていきます。

Q. 本人のお金で、家族の食事代を払ってもいい?

A. 原則として、後見人やそのご家族のためにご本人のお金を使うことは認められません。後見人の役割は、あくまで「ご本人のため」に財産を管理することだからです。

ただし、例外もあります。例えば、ご本人の通院に付き添った際の、ご本人と後見人2人分の昼食代や交通費はどうでしょうか。この場合、「後見人が付き添わなければ、ご本人が病院に行けない」という状況であれば、その費用はご本人の利益に資する支出と認められる可能性が高いです。判断に迷うときは、「この支出がなければ、ご本人が何らかの不利益を被るか?」という視点で考えてみると良いでしょう。それでも迷う場合は、ご家族の負担が大きくなりすぎる前に、監督人にも聞いてみましょう。

Q. 裁判所への報告書は、どのように書けばいい?

A. 年に一度の裁判所への報告は、後見人にとって大きな仕事の一つです。ですが、これまでお話しした「メリハリ管理」ができていれば、報告書の作成もずっと楽になります。

収支報告書には、日々の生活費として渡したお金は「〇月分生活費として本人へ現金交付 〇〇円」のように、月ごとにまとめて記載すれば基本的に大丈夫です。そして、医療費や施設利用料などの高額な支出については、領収書や通帳のコピーを添付して、個別に記載します。こうすることで、報告書がシンプルになり、裁判所にもお金の流れが明確に伝わります。

裁判所のウェブサイトには、報告書の書式や記載例が公開されていますので、参考にしながら作成しましょう。場合によっては、裁判所から後見監督人が選任され、その監督人が報告先となることもあります。

Q. 他の親族から「通帳を見せろ」と言われたら?

A. これは非常にデリケートな問題ですね。まず法的な観点から言うと、成年後見人の報告先は基本的に家庭裁判所(監督人がいる場合は監督人)です。ご本人の個人情報なので見せないのが原則でしょう。

しかし、感情的な観点から「義務はない」と突っぱねてしまうと、親族間の関係が悪化し、「財産を隠しているのではないか」という不信感につながりかねません。これでは、円満な家族関係を保つのが難しくなってしまいます。

1つの方法として裁判所への報告書類を見せると言うのはあるかも知れません。でも見せてることには変わりないし・・・。ここは個別に考えるほかないと思います。

それでも不安なあなたへ。一人で抱え込まないでください

ここまで、私が実践している現実的な財産管理の方法についてお話ししてきました。正直に言うと、このような内情をお話しすることには、少しリスクを感じています。「そんなにいい加減な管理をしているのか!」と、お叱りを受けるかもしれないからです。「1円単位でピッタリ合わせるのが後見人の義務です」と言い切っておく方が、私にとっては安全です。

それでもこの記事を書いたのは、これから後見人になる、あるいは今まさに後見人として奮闘しているご親族の方に、心から安心していただきたかったからです。

ご自身の仕事や生活で手一杯な中、さらに後見人という重責を担う。体調が悪い日だってあるでしょう。そんな皆さんが、裁判所や周囲からのプレッシャーに押しつぶされて苦しんでほしくないのです。だから、あえてもう一度言わせてください。大丈夫、もっと気楽にいきましょう!

法律家であると同時に、心理カウンセラーの資格を持つ司法書士として、あなたの心の負担も軽くするお手伝いができればと願っています。

あなたのケースに合わせた最適な管理方法を一緒に考えます

今日お話しした管理方法は、あくまで一つの実践例であり、全てのケースに当てはまるわけではありません。ご本人様の財産状況や生活スタイルによって、最適な管理方法は異なります。

もしあなたが、成年後見人の申立てを考えている段階であれば、ぜひ一度ご相談ください。申立ての段階からご相談いただくことで、あなたが後見人に就任した後、スムーズに業務を進められるように工夫した書類を作成することができます。

最大のメリットは、一般論ではなく、「あなたのケース」に合わせて、実際に成年後見人として活動している司法書士から具体的な助言を受けられることです。一人で悩みを抱え込まず、専門家の知識と経験を頼ってください。私たちが、あなたの伴走者として、法律面と精神面の両方からしっかりとサポートします。

東京都世田谷区北沢にある下北沢司法書士事務所は、相続手続き、遺言作成、相続放棄、会社設立、不動産売却など、幅広い法務サービスを提供しています。代表の竹内友章は、不動産業界での経験を持ち、宅地建物取引士や管理業務主任者の資格を活かし、丁寧で分かりやすいサポートを心掛けています。下北沢駅から徒歩3分の便利な立地で、土日も対応可能です。お気軽にご相談ください。

遺産分割協議の意外な落とし穴|相続分の譲渡で円満解決

【司法書士の実例】遺産分割協議書が招く意外な“しこり”

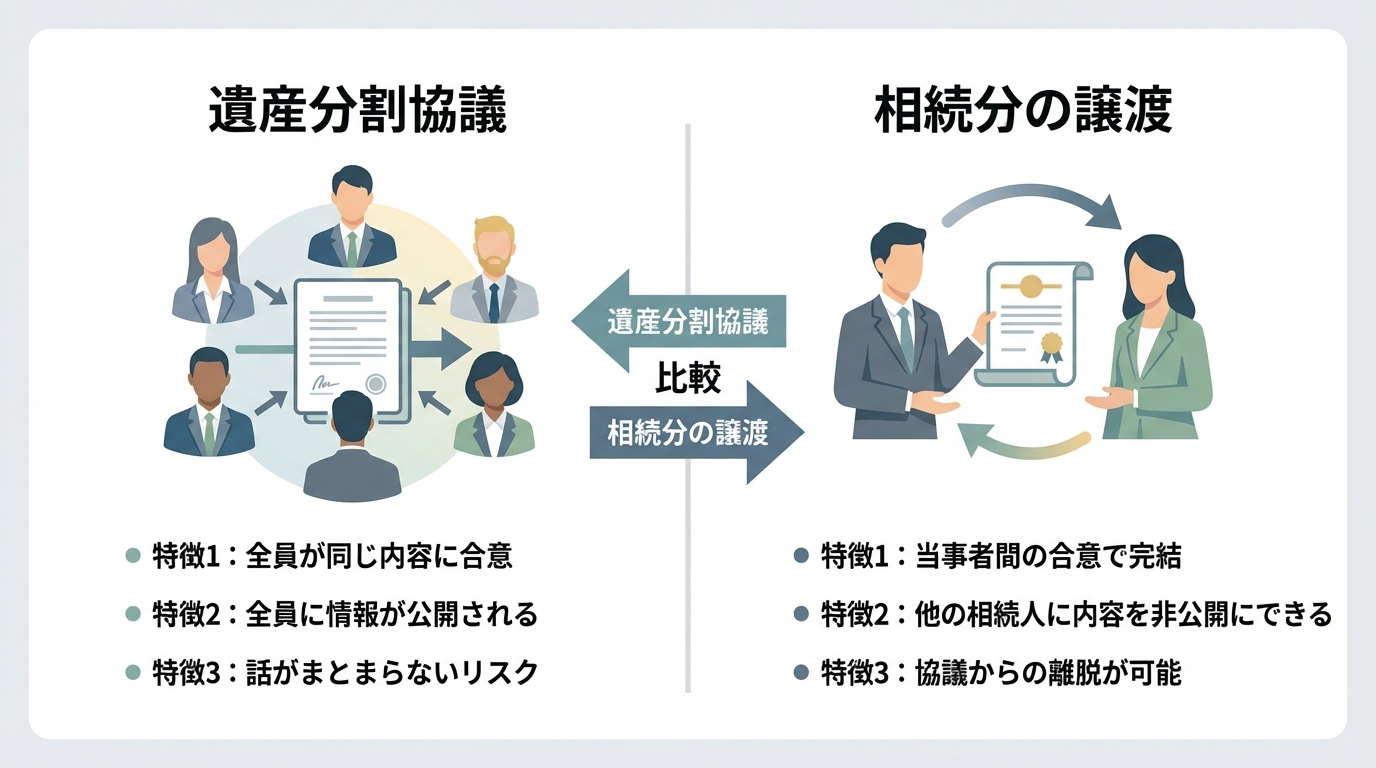

相続が始まると、多くの場合「遺産分割協議書」を作成し、相続人全員で財産をどう分けるかを取り決めます。これは相続手続きの王道ともいえる方法ですが、実はこの「王道」が、かえってご親族間に感情的なしこりを残してしまうケースがあることをご存知でしょうか。

これは、当事務所が遺産承継業務で実際に経験したお話です。

ご依頼は、お子さんがいらっしゃらない方(被相続人)のご兄弟からでした。相続人は全部で7名。戸籍調査の結果、ご依頼者様のお話どおりの相続関係であることが確認できました。幸い、相続人の皆様は昔は交流があったとのことで、故人の近くにずっといらっしゃったご依頼者様がすべてを相続するという内容で、ほとんどの方の合意が得られました。

しかし、お一人だけ「故人と親しかったから、一定の金銭を相続したい」というお申し出があったのです。幸い、その方が希望する金額は明確で、ご依頼者様も快く承諾されました。当事者間で合意ができたのですから、一見、何の問題もないように思えます。

ところが、ここに遺産分割協議書の「意外な落とし穴」が潜んでいました。それは「遺産分割は共同相続人全員の合意が必要で、同じ内容の遺産分割協議書に相続人全員が署名押印して手続きを進めることが一般的」という大原則です。

もし遺産分割協議書に「相続人のAは金〇〇円を取得し、その余はすべてB(ご依頼者様)が相続する」と記載すれば、その内容は相続人全員の知るところとなります。今回、他の相続人の方々は「Bさんがすべて相続する」という前提で合意してくださっています。その方々にとって、ご自身が財産を取得しないことに変わりはありません。しかし、「Aさんだけが特別にお金をもらう」という事実を知ったら、どう感じるでしょうか。「少しモヤモヤする」「Aさんがもらうなら、自分も同額欲しい」…そう考えを変える方が現れても不思議ではありません。せっかくまとまりかけた話が、振り出しに戻ってしまう可能性すらあったのです。

そこで当事務所がご提案したのが、「相続分の譲渡」という手法でした。これは、本来ご自身が相続する権利(相続分)を、特定の相続人に譲渡する手続きです。これを用いることで、金銭を希望されたAさんとご依頼者様Bさんの間のやり取りは、お二人の間の書面の取り交わしだけで完結させることができます。他の相続人の方々には、その具体的な内容をお伝えする必要がありません。

結果として、AさんとBさんの間では「相続分の譲渡」を行い、その他の相続人の方々とは当初の通り「Bさんがすべて相続する」という内容の遺産分割協議を成立させました。これにより、誰の心にもしこりを残すことなく、無事に預貯金の解約や不動産の名義変更(相続登記)を終えることができたのです。

「相続分の譲渡」は、司法書士であれば誰もが知っている法律知識です。しかし、私自身も実務でこの手法の真価に触れるまでは、「一体、いつ使うのだろう?」と正直に思っていました。遺産分割協議だけで十分事足りて、使う場面のない手法と思ってしまっていましたこの経験は、同じゴールを目指すにも、お客様のご家庭の事情や感情に配慮し、最適なルートを選ぶことこそが専門家の本当の役割なのだと、改めて教えてくれました。

なぜ?遺産分割協議の原則と構造的なデメリット

先の事例で問題の本質となったのは、遺産分割協議が持つ「構造的なデメリット」です。それは、「遺産分割は共同相続人全員の合意が必要で、実務上は内容を同じくする遺産分割協議書に相続人全員が署名押印して手続きを進めるのが一般的」という点に起因します。

この原則があるからこそ、法的に有効な遺産分割が成立するのですが、一方で、相続人間の関係性が複雑な場合には、これが大きな足かせとなり得ます。

例えば、以下のような状況を想像してみてください。

- 長男には事業資金として多めに渡したいが、他の兄弟には知られたくない。

- 介護で特に負担をかけた一人にだけ、感謝の気持ちとして金銭を上乗せしたい。

- 疎遠な相続人がおり、細かいお金の話を共有することに抵抗がある。

このような繊細な配慮が必要なケースで、すべての情報をオープンにしてしまうと、不要な憶測や嫉妬を生み、かえって協議が紛糾する火種になりかねません。全員の合意形成という原則が、皮肉にも円満な解決を遠ざけてしまう可能性があるのです。

この「全員への情報公開」という構造的なデメリットを回避し、より柔軟な解決を可能にするのが、次にご説明する「相続分の譲渡」なのです。

解決策としての「相続分の譲渡」とは?

「相続分の譲渡」とは、ご自身の法定相続分を、他の相続人や相続人ではない第三者に対して譲り渡す法律行為を指します。これは単に「特定の預貯金や不動産をもらう権利」といった個別の財産を譲渡するのとは異なり、「遺産全体に対する持分(相続分)を譲渡し、遺産分割協議への参加関係(当事者)が移る」という、より根本的な手続きです。

譲渡の対価は、有償(お金を受け取る)でも無償(無償で譲る)でも構いません。ここを選べるのも相続分の譲渡のメリット。今回のような使い方のほかに、遺産分割協議の合意までまつと時間がかかってしまう場合に早々に各種の手続きから離脱したい人は相続分を譲渡することによって離脱できます(ただし、亡くなった方に債務がある場合は請求される可能性があるので要注意)。

メリット:協議からの離脱と柔軟な財産承継

相続分の譲渡には、主に以下のようなメリットがあります。

- 遺産分割協議から離脱できる:相続に全く関わりたくない場合、ご自身の相続分を誰か一人に譲渡してしまえば、その後の煩雑な遺産分割協議に参加する必要がなくなります。特に、他の相続人と顔を合わせたくない事情がある方には有効な手段です。

- 早期に現金化できる可能性がある:相続分を有償で譲渡する契約を結べば、遺産分割協議がまとまるのを待たずに、譲受人から対価となる金銭を受け取ることができます。

- 特定の相続人に財産を集中させられる:複数の相続人が一人の相続人に対して相続分を譲渡することで、事業承継などのために特定の人物に財産をスムーズに集約させることが可能です。

- 他の相続人への配慮が可能になる:そして、冒頭の事例のように、一部の相続人間の特別な合意内容を他の相続人に知らせることなく、円満に手続きを進めることができます。これは、単なる法律テクニックではなく、ご親族間の関係性を守るための「大人の対応」とも言えるでしょう。

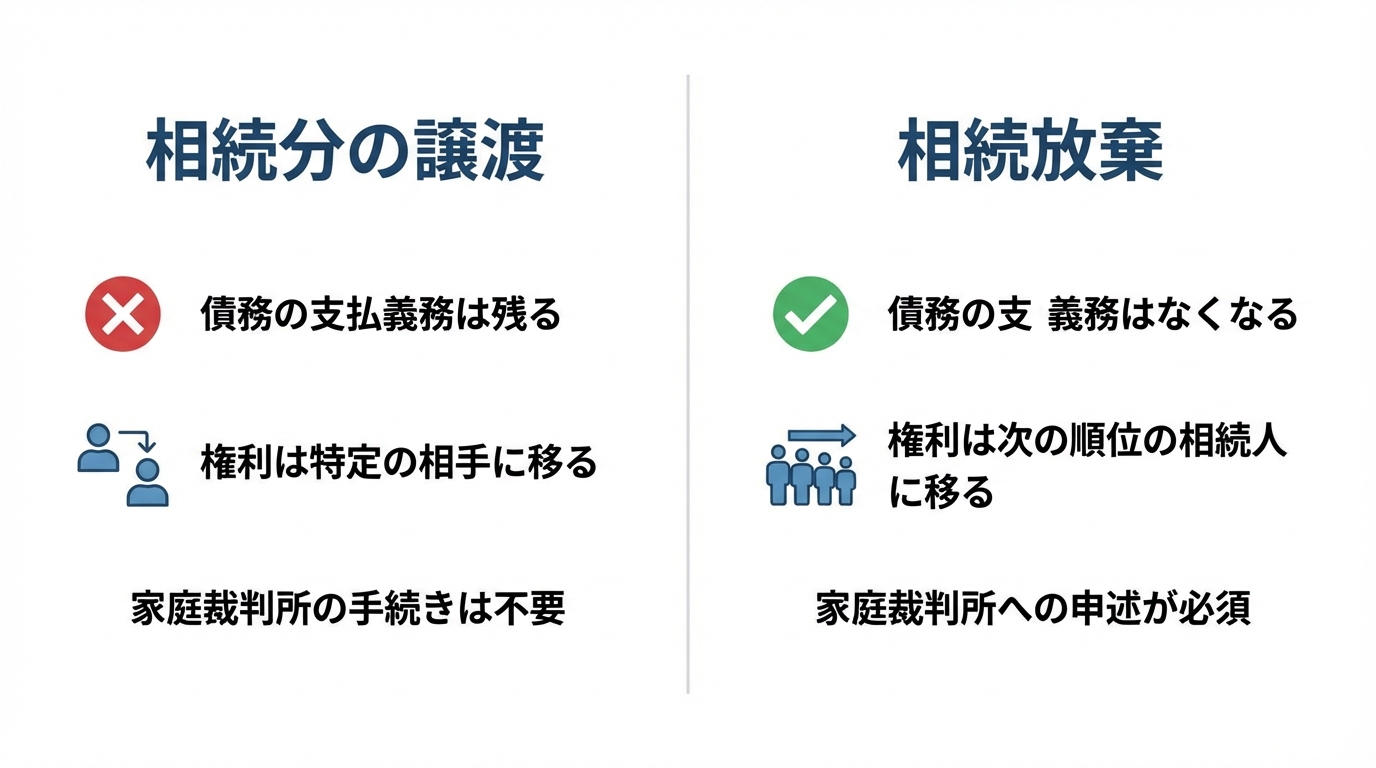

デメリット:最大の注意点は「債務」の承継

非常に便利な相続分の譲渡ですが、重大な注意点があります。それは、プラスの財産(預貯金や不動産)に対する権利を譲渡しても、マイナスの財産(借金などの債務)の支払義務からは逃れられないという点です。

相続分の譲渡は、あくまで相続人間の内部的な権利移転に過ぎません。お金を貸している債権者から見れば、あなたが相続人である事実に変わりはないのです。

例えば、あなたが相続分を兄に有償で譲渡し、「被相続人の借金もすべて兄が引き継ぐ」という合意書を交わしたとします。しかし、その後、債権者があなたに対して「法定相続分に従って借金を返済してください」と請求してきた場合、あなたはそれを拒むことができません。もちろん、あなたが返済した分は後から兄に請求できますが、もし兄に支払い能力がなければ、その負担はあなたが負うことになります。ただし同じことは遺産分割協議でも同じことが言えるため、相続放棄も検討する必要があります。

被相続人に借金があることが分かっているケースでは、相続分の譲渡は慎重に検討する必要があります。

【比較】相続放棄との決定的な違い

「相続に関わりたくない」という目的で使われる点で、相続分の譲渡は「相続放棄」と混同されがちですが、両者は全く異なる制度です。安易な選択は思わぬ結果を招くため、その違いを正確に理解しておくことが極めて重要です。

| 項目 | 相続分の譲渡 | 相続放棄 |

|---|---|---|

| 債務の扱い | 支払義務は残る | 支払義務はなくなる |

| 権利の承継先 | 譲渡した相手(相続人・第三者) | 他の法定相続人 |

| 手続きの期限 | 原則なし(遺産分割協議成立まで) | 相続開始を知った時から3ヶ月以内 |

| 家庭裁判所の関与 | 不要(当事者間の合意のみ) | 必須(家庭裁判所への申述が必要) |

最大の違いは「債務の扱い」です。被相続人の借金から完全に解放されたいのであれば、選択肢は相続放棄しかありません。相続放棄をすると、その人は初めから相続人ではなかったことになります。一方で相続分の譲渡は、あくまで相続人という地位を保ったまま、その権利内容を他人に移す手続きなのです。

相続分の譲渡が他の相続人に与える影響

相続分の譲渡は、譲渡人(譲り渡す人)と譲受人(譲り受ける人)だけの問題ではありません。特に、相続人ではない「第三者」に相続分を譲渡した場合には、他の相続人に大きな影響を与えます。

これまで家族や親族だけで進めてきた遺産分割協議に、全く無関係の第三者が参加してくることになるからです。これにより、話し合いが複雑化したり、感情的な対立が生まれたりするリスクがあります。

このような事態を防ぐため、民法は他の相続人に「相続分の取戻権(とりもどしけん)」という権利を認めています。

これは、第三者に譲渡された相続分を、他の相続人が「その譲渡価額+費用」を支払うことで取り戻せるという制度です。見ず知らずの第三者が遺産分割に介入してくることを防ぎ、相続人間の円満な解決を保護することを目的としています。

ただし、この取戻権はいつでも行使できるわけではありません。譲渡の時から1ヶ月以内に行使する必要があり、この期間を過ぎると権利は消滅してしまいます。もし、他の相続人の誰かが第三者に相続分を譲渡したことを知った場合は、速やかに対応を検討する必要があります。こうした事態は、疎遠な相続人がいるケースなどで起こることがゼロとは言えません。滅多にないケースですが相続分の第三者への譲渡を匂わせる相続分がいた場合は、対応を考えなければいけないかも知れません。

手続きと税金、登記について司法書士が解説

それでは、実際に相続分の譲渡を行う際の実務的な手続き、そして避けては通れない税金や登記の問題について、司法書士の視点から具体的に解説します。

手続きの流れと「相続分譲渡証明書」の作り方

相続分の譲渡は、以下のステップで進めるのが一般的です。

- 譲渡人・譲受人間の合意:誰が誰に、どのような条件(有償か無償か、対価はいくらか等)で相続分を譲渡するのかを当事者間で明確に合意します。

- 相続分譲渡証明書の作成:合意内容を証明する書面を作成します。法的に決まった書式はありませんが、後のトラブルを防ぐため、以下の項目は必ず記載しましょう。

- 被相続人の氏名、本籍、死亡日譲渡人と譲受人の氏名、住所「相続分を譲渡した」という明確な意思表示譲渡の対象となる相続(どの被相続人の相続か)譲渡日(有償の場合)対価の金額

- 他の相続人への通知:相続分を譲り受けた譲受人は、他の相続人に対して「私が〇〇さんから相続分を譲り受けました」と通知するのが一般的とされています。ただ、元々相続人だった人が相続分の譲渡を受けた場合は不自然さはないため、とりたてて通知するのが良いかどうか、事案によると当事務所は考えております。

注意すべき税金問題(贈与税・所得税)

相続分の譲渡は、その条件によって関わってくる税金の種類が大きく異なります。安易に手続きを進めると、予期せぬ高額な税金が発生するリスクがあるため、特に注意が必要です。ここに記載するのは一般論なので、ご自身の事案に合わせて税理士への確認は必要です。当事務所にご依頼いただいた方には提携税理士のご紹介も行っておりますので、どうぞお気軽にご相談ください。

パターンは大きく4つに分けられます。

- 他の相続人へ「無償」で譲渡:この場合、譲渡した側に税金はかかりません。譲り受けた側は、最終的に取得した財産全体に対して相続税が課税されます。贈与税が問題にならないこともありますが、契約内容や実質(対価の有無・時価との差など)によって課税関係は変わり得ます。

- 他の相続人へ「有償」で譲渡:譲渡した側は、受け取った対価が譲渡した相続分の時価を上回らない限り、原則として税金はかかりません。譲り受けた側は、最終的に取得した財産から支払った対価を差し引いた部分に対して相続税が課税されます。

- 第三者へ「無償」で譲渡:最も注意が必要なケースです。譲渡した側には、相続分の時価に相当する金額を譲渡したとして所得税(譲渡所得)が課税される可能性があります。さらに、譲り受けた側には、その時価相当額に対して贈与税が課税されます。二重課税のリスクがあるため、通常は避けるべき選択です。

- 第三者へ「有償」で譲渡:譲渡した側は、受け取った対価が相続分の時価を上回る部分について所得税(譲渡所得)が課税される可能性があります。譲り受けた側は、譲り受けた相続分について贈与税が課税される可能性があります。

このように、誰に、どのような条件で譲渡するかによって税務上の取り扱いは大きく変わります。贈与税などの税金問題は非常に専門的ですので、必ず事前に税理士さんへ相談することをお勧めします。

相続登記への影響は?司法書士の視点

遺産に不動産が含まれる場合、相続分の譲渡は相続登記の手続きにも影響を及ぼします。ここが我々司法書士の専門分野です。

例えば、相続人がA、B、Cの3人で、CがAに相続分を譲渡したとします。その後、AとBの遺産分割協議により、不動産はAが単独で取得することになりました。

この場合、登記手続きとしては、被相続人から直接Aに名義を移すことができます。途中でCが相続したという登記を入れる必要はありません。

しかし、もしCが相続人ではない第三者Dに相続分を譲渡し、その後の協議等で不動産をAが取得することになった場合はどうでしょうか。このケースでは、原則として共同相続の登記を経た後に、CからDへの「相続分の売買(贈与)」等を原因とする持分移転登記が必要になるなど、登記が複数段階になり、登録免許税や司法書士報酬などの費用が増える可能性があります。

相続登記は専門的な判断を要する場面が多いため、相続分の譲渡を検討する際は、登記への影響も見据えて計画を立てることが重要です。

まとめ|最適な手続きはご家庭の事情で変わります

ここまで見てきたように、「相続分の譲渡」は、遺産分割協議の「全員が同じ内容で合意しなければならない」という構造的なデメリットを回避し、より柔軟で円満な相続を実現するための非常に有効な選択肢です。

特に、相続人間の関係性や個別の事情に配慮したい場合に、その真価を発揮します。

しかしその一方で、

- 債務の承継義務からは逃れられない

- 第三者への譲渡は「取戻権」のリスクがある

- 税金の取り扱いが複雑で、思わぬ課税リスクがある

- 不動産登記の手続きが煩雑になる可能性がある

といった、専門的な判断を要する多くの注意点も存在します。安易な自己判断は、かえって新たなトラブルを生む原因にもなりかねません。

相続手続きは、一つとして同じものはありません。同じ「財産を承継する」というゴールにたどり着くにも、ご家庭の事情や皆様の想いによって、最適な道のりは異なります。相続登記(不動産の名義変更)だけに焦点をあてすぎると、その部分は達成できても不要な感情的なしこりを残すことも考えられます。その数ある選択肢の中から、法律、税務、そして何より皆様のお気持ちに寄り添い、最も適切な手段をご提案することが、私たち専門家の使命だと考えています。

もしあなたが遺産分割の進め方にお悩みでしたら、どうか一人で抱え込まないでください。「相続分の譲渡」という選択肢があなたのケースに合うのかどうか、まずはお気軽にご相談いただければ幸いです。

東京23区はもちろん、千葉県・神奈川県・埼玉県など首都圏の方のご相談を承っております。どうぞお気軽にご相談ください。

対応エリア | 相続手続、遺言、相続放棄、会社設立、不動産売却なら下北沢司法書士事務所

お問い合わせ | 相続手続、遺言、相続放棄、会社設立、不動産売却なら下北沢司法書士事務所

下北沢司法書士事務所 竹内友章

東京都世田谷区北沢にある下北沢司法書士事務所は、相続手続き、遺言作成、相続放棄、会社設立、不動産売却など、幅広い法務サービスを提供しています。代表の竹内友章は、不動産業界での経験を持ち、宅地建物取引士や管理業務主任者の資格を活かし、丁寧で分かりやすいサポートを心掛けています。下北沢駅から徒歩3分の便利な立地で、土日も対応可能です。お気軽にご相談ください。

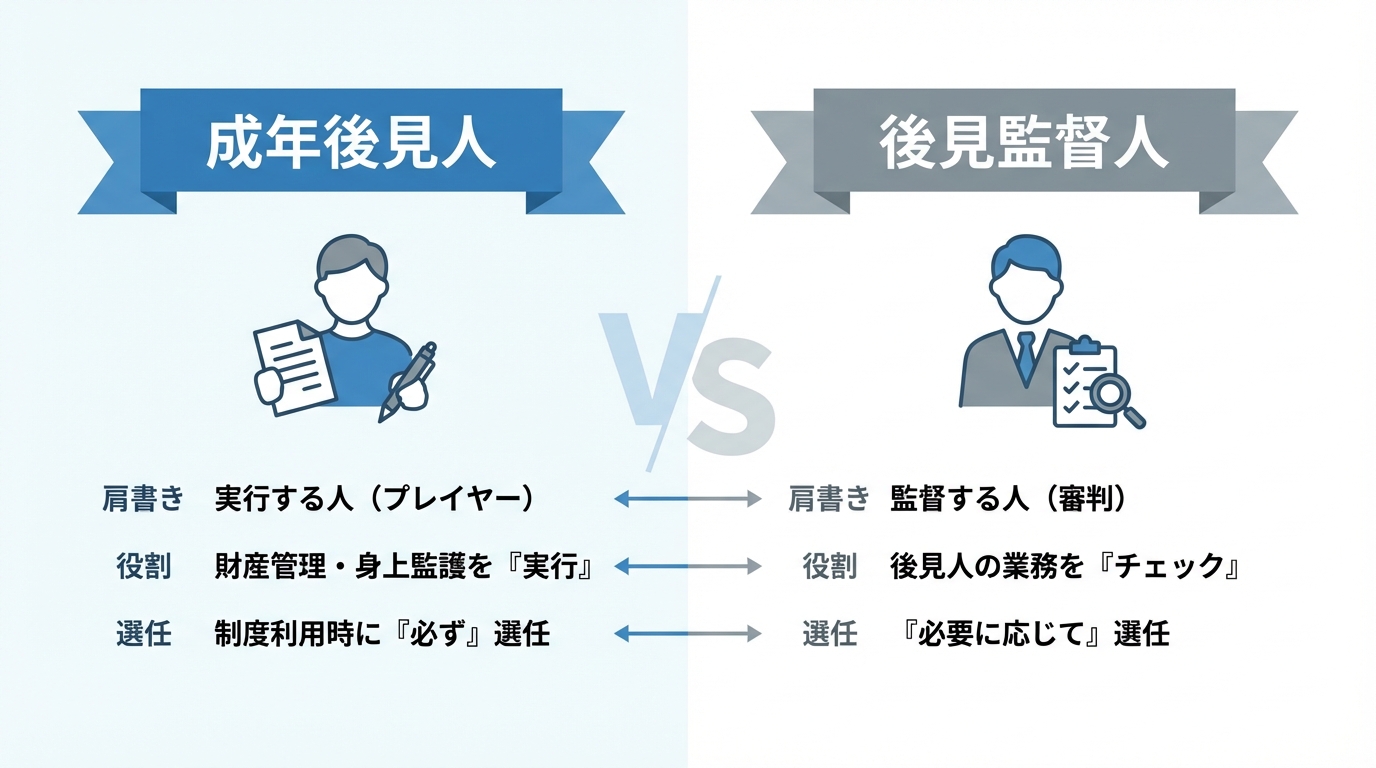

後見監督人とは?成年後見人との違いを司法書士が解説

成年後見人と後見監督人、なぜ混同しやすい?司法書士が解説

「成年後見制度」と聞くと、多くの方が「成年後見人」がご本人の財産管理や身上監護を行う制度、というイメージをお持ちかと思います。ただ成年後見制度には似たような用語で「後見監督人」というのも出てきます。会話の中だと成年後見人と後見監督人がごっちゃになるとうまく伝わらないことも少なくありません。この2つが違う立場であることを意識すると裁判所に後見人になるための面接に行くときなども話が分かりやすくなります。

まず抑えておきたいのは、成年後見制度を利用する場合「成年後見人」は必ず選ばれますが「後見監督人」は選ばれるかどうかはケースによるということです。監督人は必ずつくものではありません。一般に司法書士をはじめとする専門職だと監督人がつきにくく、親族が後見人だと監督人がつく可能性が高いです。ただ専門職でも司法書士の場合は後見の組合組織(公益社団法人成年後見センター・リーガルサポート)に属していない場合は監督人がつきやすいでしょうし、あくまで傾向性がそうだとしかコラムでは言えません。あなたのご家庭の事情や後見制度を利用したい目的などが分かればもう少し具体的にお話しできると思います。成年後見制度利用のご相談をしたい方は、ぜひ下北沢司法書士事務所までご相談ください。

もう1つお伝えしておきたいことがあります。後見人は候補者を推薦できますが監督人は基本的に候補者を推薦できません。裁判所に後見制度利用の際に提出する申し立て書に後見人候補者を書く欄はあっても、監督人候補者を書く欄はありません。監督する人まで推薦させたら、監督人がご本人よりも後見人のために仕事をしてしまうリスクが上がりますので当然かもしれません。

それでが成年後見人と後見監督人の役割や権限、費用の違いについて、私も監督人を経験しているので実務上の経験も交えながら解説していきます。

一目でわかる!成年後見人と後見監督人の違い

成年後見人と後見監督人では役割が違います。後見人は実際に財産管理をする人、監督人はその人から相談を受けて回答をしたり、後見人の業務に問題があったら注意したり、あるいは後見人が作成した報告書類をチェックするのが主な仕事です。

両者の違いをより具体的に理解するために、「役割」「選任」の観点から比較してみましょう。

役割の違い:財産を「管理する人」と「監督する人」

両者の最も大きな違いは、その役割にあります。

- 成年後見人:ご本人の代理人として、預貯金の管理、不動産の処分、施設の入所契約など、財産管理や身上監護に関する事務を「実行」するのが主な役割です。いわば、最前線で動くプレイヤーです。

- 後見監督人:成年後見人の業務が、ご本人の利益のために、そして法律や家庭裁判所の指示に従って適切に行われているかを、第三者の客観的な視点から「チェック(監督)」するのが役割です。後見人から定期的に財産状況の報告を受け、その内容を審査し、家庭裁判所に報告します。

後見監督人は、後見人の事務を監督しますが、後見人に代わって財産管理を直接行うわけではありません。

選任の違い:必ず選ばれる後見人と、必要に応じて選ばれる監督人

選任されるプロセスにも明確な違いがあります。

- 成年後見人:成年後見制度(法定後見)の利用が開始されると、必ず選任されます。後見人がいなければ制度は始まりません。

- 後見監督人:常に選任されるわけではなく、家庭裁判所が「後見人の業務を監督する必要性が高い」と判断した場合に選任されます。親族が後見人になる時はかなり高い確率で選任されるでしょう。後述する任意後見制度を利用する場合には必ず選任されます。

この違いを理解することが、制度利用の全体像を掴む上で非常に重要です。成年後見制度の全体像については、「任意後見・家族信託・法定後見の違い」で体系的に解説しています。よろしければこちらも合わせてご覧ください。

【法定後見】後見監督人の権限

ここからは、家庭裁判所が判断能力の不十分な方のために後見人を選ぶ「法定後見」制度において、後見監督人がどのような権限を持つのかを詳しく見ていきましょう。

後見監督人の権限:どこまで関与するのか

後見監督人には、後見人の業務を適切に監督するため、民法でいくつかの権限が定められています。

- 後見事務の監督と報告請求権:いつでも後見人に対して後見事務の報告を求め、財産の状況を調査することができます。

- 財産目録の作成への立ち会い:後見人が就任後に行う財産調査と財産目録の作成に立ち会います。

- 後見監督人の同意を要する行為:後見監督人が選任されている場合、後見人が被後見人に代わって営業や民法13条1項各号の行為をするには、原則として後見監督人の同意が必要です。

- 利益相反行為における本人代理権:後見人とご本人の利益が相反する法律行為について、ご本人を代理します。

- 後見人の解任請求権:後見人に不正な行為や著しい不行跡、その他後見の任務に適しない事由があるときは、家庭裁判所にその解任を請求することができます。

これらの権限は強力ですが、監督人はあくまで後見業務が適正に行われるよう見守る立場です。日常の細かな買い物や介護の方針決定などに、都度介入するわけではありません。

実際の監督人はどんなことをするのか:監督人経験者である司法書士の実体験

後見監督人の権限について民法にどう書いてあるかお話ししました。法律上の用語を使いながら説明したのでなんだか随分理屈っぽくて細かそうな人のように感じるかも知れません。実際に監督人につくのは弁護士さんや司法書士が多いです。私は司法書士ですので、自分が監督人をつとめることもあれば同業の方に監督人就任を業務としている方もたくさんいらっしゃいます。その経験と現場の雰囲気を知っている立場からすれば、ぜひみなさんに安心して頂きたいと思います。杓子定規に法律の話ばかりしたり細かい報告を求めたりする人は少数派だと思います。たまそういう人もいますが、このコラムに行きついてくれるあなたならそんな人にあたらないでしょう。大丈夫です!私も本当はいけないのかも知れませんが、裁判所向けの書類作成に慣れない親族後見人のために、ほとんど代わりに書類を作っている状態の時もあります。当然、後見人ご本人にも事実関係に間違いがないかなど良く確認して頂いてはいますが、少しでも後見業務の負担を減らしていただけるよう努力しているつもりです。ただ、不動産売却など複雑な課題が控えている場合は要注意かも知れません。あなた自身も行う作業が難しかったり、段取りにもある種のセンスが必要です。加えて監督人も実はまだ監督業務に慣れない人で、過度に慎重になったりうまくあなたに助言ができなかったりすると話が一向に進まず、先方と約束した契約期限ばかりがどんどん迫ってくるなんてことも考えられます。重いテーマがある場合は、司法書士などの専門職に後見人を任せることも検討しましょう。

後見監督人になれない人とは?(欠格事由)

後見監督人は、後見人を監督するという重要な役割を担うため、誰でもなれるわけではありません。法律で、以下の人は後見監督人になることができないと定められています(欠格事由)。

- 未成年者

- 家庭裁判所で解任された法定代理人、保佐人、補助人

- 破産者

- 本人に対して訴訟をした者、その配偶者、直系血族

- 行方の知れない者

- 後見人の配偶者、直系血族及び兄弟姉妹

未成年者や既に他の方の成年後見人として解任された人、自分が破産した人は財産管理をする立場としてふさわしくありません。後は後見人に近しい人も除かれています。

(参考:成年後見監督人(保佐監督人、補助監督人)の選任|裁判所)

【任意後見】任意後見監督人の役割と選任の重要性

次に、ご本人が元気なうちに、将来判断能力が低下したときに備えて自ら後見人を選ぶ「任意後見」制度における監督人の役割を見ていきましょう。ここには、法定後見とは決定的に違う重要なポイントがあります。

任意後見では監督人の選任が必須!その理由とは

法定後見では監督人が選任されないケースもありますが、任意後見制度では、任意後見監督人が選任されて初めて契約の効力が生じます。つまり、任意後見監督人の選任は「必須条件」なのです。

なぜ必須なのでしょうか。それは、任意後見が、ご本人の意思に基づいて自由に後見人(任意後見受任者)を選び、財産管理の内容も契約で決められる、自由度の高い制度だからです。その自由度を担保する代わりに、いざ判断能力が低下して契約が発効する段階になったら、公的機関である家庭裁判所が選んだ監督人が、その契約がきちんと守られているかをチェックする仕組みになっているのです。

本人が選んだ後見人だからこそ、客観的な第三者による監督が不可欠である、という考え方が根底にあります。より詳しい制度の違いについては、「任意後見・家族信託・法定後見の違い」の記事もご参照ください。

任意後見監督人の仕事:契約内容の遵守をチェック

任意後見監督人の主な仕事は、任意後見人が事前に結ばれた「任意後見契約書」に定められた内容通りに業務を行っているかを監督し、家庭裁判所に定期的に報告することです。

法定後見監督人との違いは、監督の基準が法律だけでなく、当事者間で定めた「契約書の内容」になる点です。契約で定められた代理権の範囲を逸脱した行為をしていないか、任意後見人にために代理権を行使しているか、といった点が任意後見監督人の注目するポイントになります。

気になる費用は?後見監督人の報酬の目安

後見監督人が選任された場合、気になるのが費用面です。後見人だけでなく、監督人にも報酬を支払う必要があります。

報酬は誰が払う?金額の目安は?

後見監督人への報酬は、成年後見人への報酬と同様に、ご本人の財産の中から支払われます。後見人や親族が負担するわけではありません。

報酬額は、後見監督人が行った業務内容に応じて、家庭裁判所が決定します。明確な基準があるわけではありませんが、一般的に、管理財産額に応じて以下のような目安が示されています。

| 管理財産額 | 報酬月額の目安 |

|---|---|

| 5,000万円以下 | 1万円~2万円 |

| 5,000万円超 | 2万5,000円~3万円 |

また、不動産の売却など通常の後見事務以外の特別な業務を行った場合には、上記の基本報酬とは別に「付加報酬」が認められることもあります。ご自身の状況でどの程度の費用がかかるか知りたい方は、「任意後見・信託・法定後見の費用比較」のページも参考にしてください。

【専門家の視点】後見監督人と上手く付き合うためのポイント

ご親族が成年後見人になった場合、監督人として弁護士さんや司法書士などの専門家が選任されることが多くあります。「専門家に監視されるようで、なんだかやりにくい…」と不安に感じる方もいらっしゃるかもしれません。しかし、後見監督人は決して敵ではありません。むしろ、適正な後見業務を行うための心強いパートナーです。ここでは、監督人と良好な関係を築くためのポイントを解説します。

監督人は「味方」。定期的な報告・連絡・相談を

基本的に後見監督人はあなたの味方です。仮に監督人がいなかったとしても、どの道裁判所には監督されます。監督人がいる場合は「裁判所が納得する報告書類の作り方や説明の仕方を一緒に考えてくれる人」と考えると良いと思います。監督人になる人も色んな方がいますのでこの姿勢でいつもうまくいくわけではありませんが、少なくとも最初から警戒感ガチガチで対峙するよりはスムーズなコミュニケーションがとれると思います。

財産管理の透明性を保つための記録の付け方

監督人からの信頼を得るためには、日々の財産管理の透明性を確保することが不可欠です。ご本人の財産から支出をした場合は、必ず記録を残しましょう。といっても、難しく考える必要がありません。引き落としにできるものは極力引き落としにして、現金をおろしたときは通帳にシャーペンや鉛筆で何に使ったかメモし、領収書もとっておきましょう。これを意識するだけでかなりの部分、財産管理の透明性は保たれると思います。現金で細かい買い物をたくさんした場合は、できればエクセルなどに何にいくら使ったかまとめておくと良いです。

こうした丁寧な記録は、監督人への年次報告の際にも役立ちますし、何よりも後見人自身を他の親族からのあらぬ疑いから守ることにも繋がります。後見業務における精神的な負担を軽減するためにも、記録の習慣化は非常に重要です。

まとめ:後見人と監督人の違いを理解し、最適な制度利用を

この記事では、成年後見人と後見監督人の違いについて解説しました。最後に、重要なポイントを振り返りましょう。

- 成年後見人は「実行者(プレイヤー)」:ご本人の代理人として財産管理や身上監護を実際に行う。

- 後見監督人は「監督者(審判)」:後見人の業務が適正に行われているかをチェックする。

- 法定後見では、監督人は家庭裁判所が必要と判断した場合に選任される。

- 任意後見では、監督人の選任が契約発効の必須条件となる。

- 監督人は、後見人を監視する「敵」ではなく、適正な業務を支える「味方」である。

後見監督人は、一見すると後見人にとって堅苦しい存在に思えるかもしれません。しかし、その役割は後見業務の透明性を確保し、ご本人の財産を守ると同時に、不慣れな後見人を支え、法的なトラブルから守ると効果もあります。

当事務所では親族が後見人になる場合も申し立て書類の作成をサポートし、その後のスムーズな後見業務に後見します。特に不動産売却などの大きなイベントが控えている場合は、事情を適切に裁判所に説明する書類を用意した方が良いケースが多いです。また、成年後見人としても東京だけでなく、千葉・埼玉・神奈川・茨城の方の後見人に就任の実績があります。皆様それぞれの背景事情を組みとってくれる司法書士を探し、ご縁あって私がつとめさせていただいております。

対応エリア | 相続手続、遺言、相続放棄、会社設立、不動産売却なら下北沢司法書士事務所

無料法律相談 | 相続手続、遺言、相続放棄、会社設立、不動産売却なら下北沢司法書士事務所

どうぞお気軽にご相談ください。

下北沢司法書士事務所 竹内友章

東京都世田谷区北沢にある下北沢司法書士事務所は、相続手続き、遺言作成、相続放棄、会社設立、不動産売却など、幅広い法務サービスを提供しています。代表の竹内友章は、不動産業界での経験を持ち、宅地建物取引士や管理業務主任者の資格を活かし、丁寧で分かりやすいサポートを心掛けています。下北沢駅から徒歩3分の便利な立地で、土日も対応可能です。お気軽にご相談ください。

司法書士が解説!遺言書を作成すべき典型的な5つのケース

遺言書があれば…司法書士が現場で感じること

こんにちは。下北沢司法書士事務所の竹内です。

当事務所では、相続人が10名を超えるような複雑な相続手続き(遺産承継業務)も得意としております。相続人の方を一人ひとり調査し、ご連絡を取り、皆様にご納得いただける形で遺産分割協議書を作成し、不動産の名義変更まで一貫してサポートさせていただく。それはまさに、司法書士としての専門性が問われる仕事です。

しかしそのような複雑な案件に携わるたび、ふと思わずにはいられません。

「もし遺言書があったらなぁ・・・」

もちろん遺言がなくても、依頼者様のご負担が少ないように最大限サポートします。ただ、どうしてもかかる時間には大きな差がでますし、ご判断いただいたり相談させていただいたりする場面は遺言がある時と比べて増えてしまいます。

この記事では、遺言書がないことで手続きが複雑になりがちな典型的なケースを、現場の視点から具体的にお伝えします。ご自身の状況と照らし合わせ、「我が家には関係ない」と思わず、ぜひ最後までお読みいただければ幸いです。このテーマの全体像については、遺言が必要なケースとは?司法書士が相談事例で解説でも解説しています。

司法書士が解説!遺言書を作成すべき5つの典型ケース

相続は、どのご家庭でも起こることです。そして、少しでも法律で定められた相続人の関係が複雑になると、遺言書がない場合にトラブルへと発展する可能性が格段に高まります。ここでは、特に遺言書の作成を強くお勧めする5つのケースをご紹介します。

ケース1:お子さんがいないご夫婦

「夫婦二人だけだから、私に何かあっても全財産は妻(夫)にいくはず」

このように考えていらっしゃる方は非常に多いのですが、実は法律上のルールは異なります。お子さんがいないご夫婦の場合、亡くなった方の親がご存命であれば親も相続人になります。もし親もすでに亡くなっている場合は、亡くなった方の兄弟姉妹(その兄弟姉妹が亡くなっている場合は甥や姪)が相続人になるのです。

遺言書がなければ、残された配偶者は、亡き夫(妻)の兄弟姉妹という、普段あまり付き合いのない、場合によっては何十年も会っていない親族と、遺産の分け方について話し合う「遺産分割協議」をしなければなりません。思い出の詰まったご自宅も、話し合いの結果によっては売却して代金を分けなければならなくなったり、共有名義になったりする可能性もあります。

最愛のパートナーに全財産を確実に遺し、無用な心労をかけないために、「全財産を妻(夫)〇〇に相続させる」という一文を記した遺言書は、大切な「お守り」と言えるでしょう。

ケース2:再婚していて、前配偶者との間にお子さんがいる

再婚されている方の相続は、特に複雑化しやすいケースです。遺言書がない場合、現在の配偶者やその間のお子さんと、前配偶者との間のお子さんが、同じ立場で相続人となります。

長年顔を合わせていない、あるいは全く面識のない者同士が、財産について話し合いをしなければならない状況を想像してみてください。感情的な対立が生まれやすく、お互いの生活状況もわからないため、協議がまとまらずに長期化・泥沼化する典型的な例です。

現在の家族の生活を守りたい、あるいは前妻の子と後妻との間で公平に財産を分けたいなど、ご自身の想いを実現するためには、遺言書で明確に意思表示をしておくことが不可欠です。

ケース3:相続人同士の仲が良くない、または疎遠である

「うちは財産も少ないし、揉めることなんてない」と思っていても、相続をきっかけに、それまで表面化しなかった兄弟間の不満や確執が噴出し、「争続」へと発展するケースは後を絶ちません。

遺産分割協議は、相続人全員の合意がなければ成立しません。一人でも納得しない人がいれば、話し合いは平行線をたどり、家庭裁判所での調停や審判へと進むことになります。そうなれば、解決までに数年単位の時間がかかることも珍しくなく、弁護士費用などの金銭的負担はもちろん、家族関係に修復不可能な亀裂が入ってしまう精神的なコストは計り知れません。

遺言書は、誰に、どの財産を、どれだけ遺すかを明確に指定することで、相続人同士が直接話し合う必要性をなくし、無用な争いを防ぐ「防波堤」の役割を果たします。そこには、相続における感情的な対立を未然に防ぐという、大きな価値があるのです。

ケース4:内縁の配偶者など、相続人以外に財産を渡したい人がいる

婚姻届は出していないものの、長年連れ添ったパートナー(内縁の配偶者)や、我が子同然に面倒を見てくれた長男のお嫁さん、あるいはご自身の介護で大変お世話になった方。こうした方々に「感謝の気持ちとして財産を遺したい」と考えても、遺言書がなければその想いは叶いません。

なぜなら、内縁の配偶者や子の配偶者は、法律上の相続人ではないため、相続する権利がないためです。遺言書がない場合、財産は基本的に全て法定相続人が相続します。

感謝の気持ちを形にし、特定の人に財産を遺す方法の一つが「遺言(遺贈)」です。また、お世話になった団体などに遺言によって寄付をすることも可能です。あなたの想いを確実に届けるために、遺言書の作成を検討することが重要です。

ケース5:個人事業主や会社経営者で、事業用の財産がある

個人で事業を営んでいる方や、会社の経営者にとって、遺言書は事業の未来を左右する極めて重要なツールです。事業で使っている土地・建物や、会社の株式(自社株)も、個人の財産として相続の対象となります。

もし遺言書がないまま相続が発生すると、これらの事業用資産が法定相続分に応じて相続人全員に分散されてしまう可能性があります。その結果、後継者が事業に必要な議決権を確保できなくなったり、不動産が共有状態となり事業継続に支障をきたしたりと、最悪の場合、事業そのものが立ち行かなくなるリスクを孕んでいます。

信頼できる後継者に事業用資産を集中して相続させ、会社の経営を安定させるためには、遺言書による明確な指定が不可欠です。相続財産に株式が含まれる場合の手続きは複雑であり、専門家のアドバイスを受けながら計画的に準備を進めることが重要です。

もし遺言書がなかったら?相続手続きの過酷な現実

では、もし遺言書がないまま相続が発生した場合、残されたご家族はどのような現実に直面するのでしょうか。その手続きの流れは、多くの方が想像する以上に過酷なものです。

- 戸籍謄本の収集:まず、亡くなった方の出生から死亡までの連続した戸籍謄本(除籍謄本、改製原戸籍謄本など)をすべて集める必要があります。本籍地が何度も変わっている場合、全国の役所に請求しなければならず、これだけで数ヶ月かかることもあります。

- 相続人の確定:集めた戸籍を読み解き、法律上の相続人が誰なのかを確定させます。前妻との間に子がいたり、認知した子がいたり、あるいは兄弟姉妹が相続人になる場合、会ったこともない相続人が見つかるケースも少なくありません。

- 財産調査:不動産、預貯金、有価証券、借金など、プラスの財産もマイナスの財産もすべて調査し、一覧(財産目録)を作成します。

- 遺産分割協議:確定した相続人全員で、財産の分け方を話し合います。この協議は、一人でも欠けたり、一人でも合意しなかったりすると成立しません。

- 遺産分割協議書の作成:全員の合意内容を書面にまとめ、相続人全員が署名し、実印を押印します。

- 各種名義変更:遺産分割協議書に、相続人全員の印鑑証明書を添付して、ようやく銀行預金の解約や不動産の名義変更などの手続きに進むことができます。

このプロセスの最大の関門は、「相続人全員の協力が不可欠」という点です。一人でも非協力的な方、連絡が取れない方、行方がわからない方がいれば、手続きは完全にストップしてしまいます。この煩雑さと精神的ストレスは、多数の相続人がいるケースでは特に顕著となり、多くの方が「とても自分たちだけでは無理だ」と感じられるのが実情です。

想いを確実に実現する「有効な遺言書」作成の3つの要点

ご自身の想いを確実に実現し、残された家族を守るためには、法的に「有効な」遺言書を作成することが何よりも重要です。ここでは、最低限押さえておくべき3つの要点をご紹介します。

要点1:自筆証書遺言と公正証書遺言、どちらを選ぶべきか

遺言書には主に2つの種類があります。それぞれのメリット・デメリットを理解し、ご自身の状況に合わせて選択することが大切です。

- 自筆証書遺言:

全文、日付、氏名を自筆で書き、押印することで作成できる遺言書です。手軽で費用がかからないのがメリットですが、形式の不備で無効になったり、紛失・改ざんされたりするリスクがあります。また、相続開始後、(自宅等で保管していた場合は)家庭裁判所での「検認」という手続きが原則として必要になります(ただし、法務局の自筆証書遺言書保管制度を利用して保管された遺言書は検認不要です)。 - 公正証書遺言:

公証役場で、公証人と証人2名の立会いのもと作成する遺言書です。作成に費用と手間はかかりますが、法律の専門家である公証人が関与するため、形式不備で無効になる心配がほぼなく、原本が公証役場に保管されるため紛失・改ざんのリスクもありません。検認手続きも不要で、一般に確実性が高い方法です。

どちらが良いか一概には言えませんが、財産が多い方や相続関係が複雑な方は、後々のトラブルを避けるためにも公正証書遺言の作成を強くお勧めします。

法務省のウェブサイトでも自筆証書遺言に関する情報が公開されていますので、ご参照ください。

参照:法務省:自筆証書遺言に関するルールが変わります。

要点2:無効にならないための絶対条件(日付・署名・押印)

特に自筆証書遺言で注意が必要なのが、法律で定められた厳格な形式です。一つでも欠けていると、せっかく書いた遺言書が「ただの紙切れ」になってしまいます。

- 全文の自筆:財産目録を除き、本文はすべて自分で手書きする必要があります。(※法改正により財産目録はパソコン作成や通帳コピーの添付が可能になりましたが、その全ページに署名・押印が必要です。)

- 日付の明記:「令和〇年〇月〇日」のように、作成した年月日を正確に記載します。「〇月吉日」といった曖昧な記載は無効です。

- 氏名の自署:戸籍上の氏名を正確に自分で書きます。

- 押印:必ず印鑑を押します。認印でも法律上は有効ですが、後々の紛争を避けるためにも実印を使用するのが望ましいでしょう。

これらの要件は絶対です。安易な自己判断はせず、少しでも不安があれば専門家に相談することが賢明です。

要点3:トラブルの火種「遺留分」への配慮

「全財産を、介護をしてくれた長男に相続させる」

このような遺言は、一見すると親心のように思えますが、実は大きなトラブルの火種になる可能性があります。なぜなら、法律では兄弟姉妹以外の相続人(配偶者、子、親)に、最低限の財産の取り分として「遺留分」という権利が保障されているからです。

遺留分を侵害された他の相続人は、財産を多く受け取った相続人に対して、侵害された分に相当する金銭を請求することができます(遺留分侵害額請求)。この請求をきっかけに、家族間で深刻な争いに発展するケースは少なくありません。

もちろん、特定の相続人に多くの財産を遺したいという想いは尊重されるべきです。しかし、なぜそのような分け方にしたのかという理由を付言事項として記したり、他の相続人の遺留分にも配慮した内容にしたりすることで、将来の争いを防ぐことができます。

遺言書作成から複雑な相続まで、司法書士にご相談ください

遺言書の必要性を感じても、「何から手をつければいいのか分からない」「自分の場合はどう書けばいいのか」と悩まれるのは当然のことです。そんな時は、ぜひ私たち司法書士にご相談ください。

法的に有効な遺言書の作成をトータルサポート

司法書士にご依頼いただければ、まずお客様のお気持ちやご希望を丁寧にお伺いすることから始めます。その想いを法的に有効な形にするための文案を作成し、財産調査や必要書類の収集、そして最も確実な公正証書遺言を作成する際の公証役場との調整や証人の手配まで、一貫してサポートいたします。煩雑で専門的な手続きはすべて専門家にお任せいただき、安心して想いを形にすることができます。

万が一の場合も安心!遺産承継業務もお任せください

この記事を読んで、「うちはもう遺言書がないまま相続が始まってしまった…」と不安に思われた方もいらっしゃるかもしれません。ご安心ください。当事務所は、遺言書作成のサポートだけでなく、もし遺言書がなくて相続が複雑になってしまった場合の解決も得意としています。

相続人調査から、遺産分割協議のサポート、不動産の名義変更、預貯金の解約手続きのサポートまで、司法書士の資格が許す限り最大限の範囲で相続手続きをまとめて支援する遺産承継業務もお任せいただけます。相続人同士で直接やり取りするのが難しい場合でも、私たちが中立な立場で間に入り、円満な解決を目指します。実は遺言がない人の方が多いと思います。事前に作れてなかったとしてもごく普通のことですので、お気軽にご相談ください。

不安な気持ちに寄り添う、下北沢司法書士事務所の無料相談

相続や遺言の問題は、法律や手続きの話だけでは終わりません。そこには、ご家族の歴史や様々な想いが複雑に絡み合っています。少しでもみなさんに心を軽くしたいと思い、上級心理カウンセラーの資格も取得しました。相続の背景にある不安や辛いお気持ちにも寄り添うことを大切にしています。

「誰に相談すればいいのか分からない」「こんなことを聞いてもいいのだろうか」と一人で悩まず、まずは当事務所の無料相談をご利用ください。あなたのお話を丁寧にお伺いし、問題解決への第一歩を一緒に見つけ出します。エリアも東京23区はもちろん、首都圏全般(千葉・埼玉・神奈川・茨城)でご依頼実績があります。

対応エリア | 相続手続、遺言、相続放棄、会社設立、不動産売却なら下北沢司法書士事務所

ぜひお気軽にご相談ください!

下北沢司法書士事務所 竹内友章

東京都世田谷区北沢にある下北沢司法書士事務所は、相続手続き、遺言作成、相続放棄、会社設立、不動産売却など、幅広い法務サービスを提供しています。代表の竹内友章は、不動産業界での経験を持ち、宅地建物取引士や管理業務主任者の資格を活かし、丁寧で分かりやすいサポートを心掛けています。下北沢駅から徒歩3分の便利な立地で、土日も対応可能です。お気軽にご相談ください。

相続した株式の調査と手続き|専門家が複雑な手順を解説

故人の株式相続、何から手をつけていいか分からないあなたへ

「父が株をやっていたらしいが、詳細は何も聞かされていなかった」「証券会社から配当金の通知が届いたけれど、どうすれば…」

大切なご家族が亡くなられた悲しみの中、見慣れない書類や聞き慣れない言葉を前に、何から手をつけていいか分からず、途方に暮れていらっしゃるのではないでしょうか。

気持ちが落ちている時は、手続き書類の山も凄いプレッシャーです。実は、私たち司法書士にとっても、株式の相続手続きは意外と複雑な業務の一つです。

以前、30銘柄ほどの株式を遺された方の相続手続きを担当したことがあります。ご親族も「株が趣味だった」ということはご存知でしたが、具体的な内容は誰も把握していませんでした。

まずはお手元にある書類を探していただくことから始め、複数の証券会社からの報告書や配当金の通知書を見つけ出しました。中には、受け取られていない「未払い配当金」の通知もあり、これも大切な遺産として調査する必要がありました。

特に大変だったのが、株を管理する信託銀行とのやり取りです。まず、問い合わせの電話がなかなかつながりません。自動音声案内に従って操作し、15分以上待つことも珍しくありませんでした。ようやく担当者につながっても、「どの株について知りたいですか?」と聞かれ、「預かっている株をすべて知りたい」と伝えても、「銘柄を指定してください」という堂々巡りのような会話が続きます。

担当者の方が「少々お待ちください」と保留になり、10分以上待たされることも一度や二度ではありませんでした。今でこそ、最初に「全銘柄についての残高証明書と未払配当金の有無が知りたい」と伝えればよい、という段取りを理解していますが、最初は本当に骨が折れる作業でした。

こうした経験から断言できるのは、お仕事や家事で忙しい方が、平日の限られた時間を使ってこの手続きをご自身で進めるのは、あまりにも負担が大きいということです。

この記事では、かつての私が経験したような遠回りを皆様がしなくて済むように、複雑な株式相続の調査方法から具体的な手続きまで、専門家として一つひとつ丁寧に解説していきます。読み終える頃には、ご自身の状況と、次に何をすべきかが明確になっているはずです。どうぞ、ご安心ください。

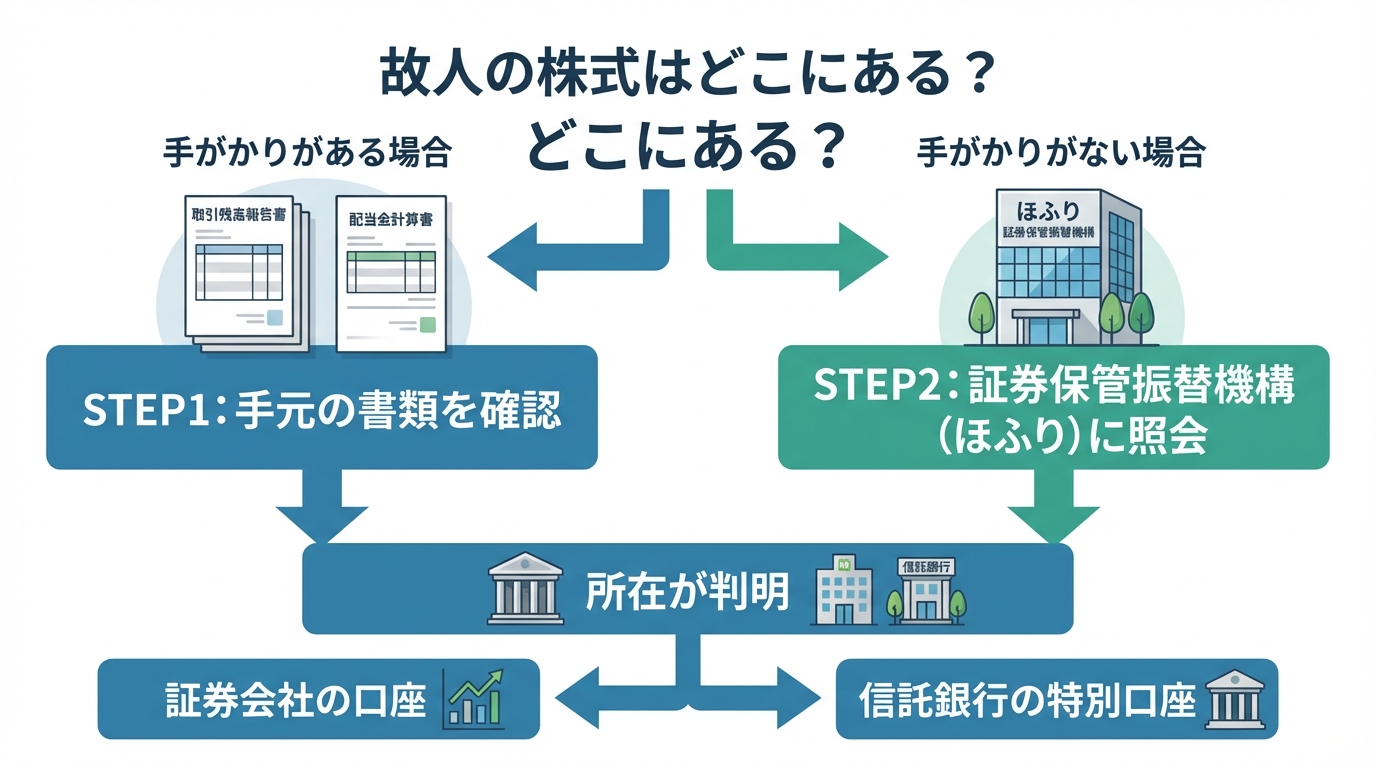

故人の株式、どこにある?まずは全体像を把握しましょう

故人の株式がどこに、どれだけあるのかを正確に把握することが、相続手続きの第一歩です。調査を進めることで、株式が「証券会社の口座」にあるのか、あるいは「信託銀行の特別口座」という特殊な口座にあるのかが判明します。まずは、この全体像をつかむための2つのステップを見ていきましょう。

ステップ1:手元の書類を確認する

まず、故人のご自宅に残された郵便物や書類の中から、株式に関する手がかりを探します。特に重要なのが以下の書類です。

- 取引残高報告書:証券会社から定期的に送られてくる書類で、どの銘柄を何株保有しているかが一覧で分かります。ここに記載されている証券会社が、まず最初の問い合わせ先となります。

- 配当金計算書・配当金領収証:株式を保有している会社から送られてきます。株主としての権利があることの証明であり、「株主名簿管理人」として記載されている信託銀行名が、後の「特別口座」や「未払い配当金」の手続きで重要になります。

- 株主総会招集通知:これも株主であることの証明になります。

これらの書類が見つかれば、どの金融機関に連絡を取ればよいかの見当がつきます。まずは冷静に、関係しそうな書類がないか探してみてください。

ステップ2:証券保管振替機構(ほふり)で口座を調べる

手元に書類が何もなく、まったく手がかりがない場合に有効なのが、「証券保管振替機構(ほふり)」への開示請求です。「ほふり」は、日本の株式などの振替制度を運営している機関で、ここに照会することで、故人が口座を開設していた金融機関(証券会社や信託銀行など)の名称を知ることができます。

ただし、注意点があります。

- 分かること:故人が取引していた「金融機関名」「証券会社名」の一覧

- 分からないこと:具体的な保有銘柄や株数、残高

つまり、「ほふり」への開示請求は、あくまで「どこに問い合わせればよいか」を知るための手続きです。請求には、ご自身が相続人であることを証明するための戸籍謄本一式などが必要となり、費用と時間がかかりますが、調査の突破口となる非常に重要な手段です。この調査結果をもとに、判明した各金融機関へ連絡し、財産目録を作成するための詳細な情報を集めていくことになります。

【最難関】信託銀行の「特別口座」にある株式の相続手続き

株式の相続手続きで、多くの方がつまずく最大の難関が「特別口座」です。調査の結果、信託銀行に「特別口座」があることが判明した場合、手続きは格段に複雑になります。

そもそも「特別口座」とは?特定口座との違い

「特別口座」と、よく似た言葉の「特定口座」。この違いを理解することが重要です。

- 特定口座(および一般口座):私たちが株式を売買するために、証券会社に開設する一般的な取引口座です。

- 特別口座:2009年の「株券電子化」の際に、証券会社の口座で管理されていなかった株式(いわゆるタンス株券など)を保護するために、発行会社が信託銀行に開設した一時的な受け皿となる口座です。

最大のポイントは、特別口座にある株式は、そのままでは売却できないという点です。売却や贈与などを行うためには、まず相続人がご自身の証券口座を開設し、そこへ株式を移す「口座移管」という手続きが必須となります。

この「特別口座」の存在が、複数の金融機関とのやり取りを必要とし、手続きを複雑にしている大きな原因なのです。

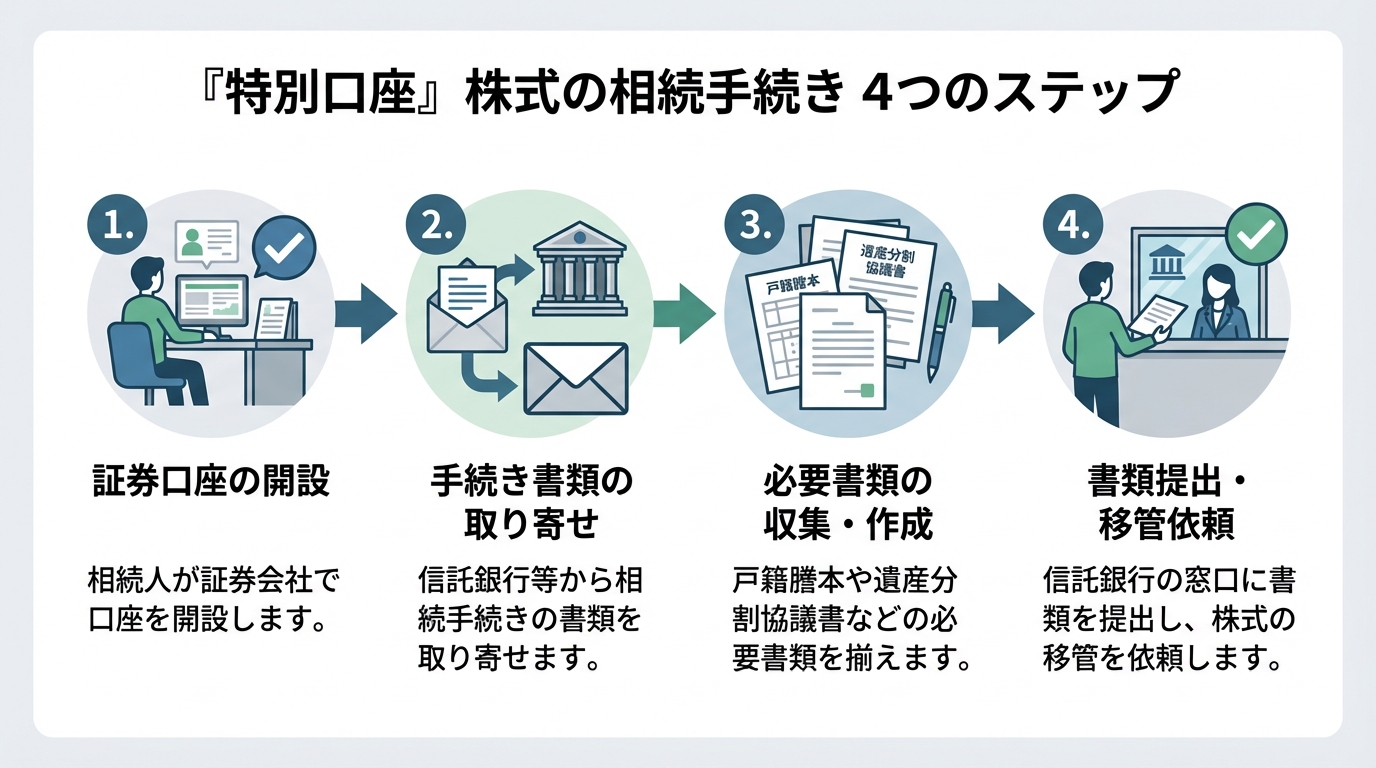

『特別口座』の株式を相続人へ移す具体的な手順(口座移管)

ここからは、ユーザー様からのご質問が多かった「特別口座」の株式を相続人の証券口座へ移す(移管する)ための、具体的な4つのステップを詳しく解説します。

- ステップ1:相続人名義の証券口座を開設する

まず、株式を受け取る相続人ご自身の証券口座が必要です。まだお持ちでない場合は、任意の証券会社で口座を開設してください。この口座が、特別口座からの株式の「受け皿」となります。 - ステップ2:信託銀行から相続手続きの書類を取り寄せる

特別口座を管理している信託銀行の「証券代行部」や「相続センター」といった部署に連絡し、相続が発生した旨を伝えます。すると、「相続手続依頼書」などの専用書類一式が郵送されてきます。 - ステップ3:必要書類を収集・作成する

信託銀行から届いた書類に加えて、以下の書類を揃える必要があります。金融機関によって若干異なりますが、一般的に求められるものです。- 故人の出生から死亡までの連続した戸籍謄本

- 相続人全員の現在の戸籍謄本

- 相続人全員の印鑑証明書

- 遺産分割協議書(法定相続分と異なる分け方をする場合)

- 相続手続依頼書(信託銀行所定の用紙。相続人全員の署名・実印の押印が必要)

- ステップ4:信託銀行へ書類を提出し、移管を依頼する

すべての書類が揃ったら、信託銀行へ提出します。書類に不備がない場合でも、移管に要する期間は金融機関や事案により異なりますが、目安としては数週間〜数ヶ月程度かかることがあります。特別口座が複数の信託銀行に分散している場合は、この一連の手続きを信託銀行ごとに行う必要があります。

見落としがちな「未払い配当金」の受け取り手続き

株式の相続では、株式そのものだけでなく、過去に支払われたものの故人が受け取っていなかった「未払い配当金」も重要な相続財産です。特に長年株式を保有していた場合、ご本人が忘れていたり、住所変更手続きをしていなかったりして、まとまった金額になっているケースもあります。

配当金の受け取り方法と手続き先の違い

未払い配当金の手続き先は、故人がどの方法で配当金を受け取っていたかによって変わります。

| 受取方法 | 概要 | 相続手続きの窓口 |

|---|---|---|

| 株式数比例配分方式 | 証券会社の口座で受け取る方法 | 証券会社 |

| 登録配当金受領口座方式 | 指定した銀行の預金口座で受け取る方法 | 証券会社(口座管理機関) |

| 配当金領収証方式 | 発行会社から郵送される「配当金領収証」を郵便局に持参して受け取る方法 | 信託銀行 |

特に注意が必要なのは、昔ながらの「配当金領収証方式」です。この場合、未受領の配当金は信託銀行が管理しているため、信託銀行での手続きが必要になります。これが、先述した特別口座の手続きをさらに複雑にする要因の一つです。

信託銀行での未払い配当金請求に必要な書類と流れ

信託銀行に未払い配当金を請求する手続きは、基本的には特別口座の株式移管手続きと並行して進めることができます。

- 信託銀行に連絡し、未払い配当金があるかを確認します。

- 未払いがある場合、専用の請求書類を取り寄せます。

- 請求書に、戸籍謄本や遺産分割協議書など、株式の相続手続きで集めた書類を添えて提出します。

- 書類に不備がなければ、指定した相続人の口座へ未払い配当金が振り込まれます。

株式の相続手続きと同時に進めることで、書類の収集などの手間を一度で済ませることができますので、忘れずに確認するようにしましょう。

複雑な株式相続は司法書士に任せるという選択肢

ここまでお読みいただき、株式の相続手続きがいかに複雑で、多くの手間と時間を要するかをご理解いただけたかと思います。

特に、

- 複数の証券会社や信託銀行に口座が点在している

- 相続人が多い、または遠方に住んでいる

- 仕事が忙しく、平日の日中に役所や金融機関へ行く時間が取れない

このような状況では、ご自身ですべての手続きを進めるのは非常に困難です。そんなとき、私たち司法書士に「遺産承継業務」として手続き全体を任せるという選択肢があります。これは、単なる手続きの代行ではありません。煩雑なやり取りや書類の収集、そして何より精神的なご負担から皆様を解放し、大切な時間を守るためのサービスです。それは銀行預金の相続手続きなど、他の財産についても同様です。

司法書士はどこまで代行してくれるのか?

司法書士に「遺産承継業務」をご依頼いただいた場合、相続人の皆様のご協力が必要な場面はありつつも、株式相続に関する手続きの多くを、代理・代行または書類作成等によりサポートすることが可能です。

- 相続人の調査:戸籍謄本を全国から収集し、法的な相続人を確定させます。

- 財産調査:「ほふり」への開示請求を含め、故人の株式がどこにあるかを徹底的に調査します。

- 金融機関との折衝:煩雑な証券会社や信託銀行とのすべてのやり取りを代行します。

- 遺産分割協議書の作成:相続人皆様のご希望を伺い、法的に有効な書類を作成します。

- 株式の名義変更(口座移管):各金融機関での複雑な移管手続きを代行します。

- 未払い配当金の請求:見落としがちな未払い配当金の調査から請求まで行います。

このように、調査から財産の引き渡しまでをワンストップでサポートすることで、相続人の皆様のご負担を最小限に抑えます。特に、多数の相続人がいるケースでは、専門家が間に入ることで手続きがスムーズに進むことが多くあります。

専門家に依頼すべきかどうかの判断基準

「自分でやるべきか、専門家に任せるべきか」と迷われたら、以下の項目に当てはまるかどうかを一つの基準としてみてください。

- 相続する株式の銘柄が10社以上ある

- 信託銀行の「特別口座」に株式があることが分かっている

- 相続人の中に、疎遠な方や遠方に住んでいる方が含まれている

- 平日に銀行や役所、証券会社へ何度も足を運ぶ時間を確保できない

- そもそも、何から手をつけていいか全く分からない

一つでも当てはまるようであれば、一度専門家に相談することを強くお勧めします。ご自身で進めてみたものの、途中で挫折してしまい、かえって時間と費用がかかってしまうケースも少なくありません。

当事務所では、株式の相続手続きに関する無料相談を承っております。まずはお気軽にご状況をお聞かせください。

まとめ:複雑な株式相続は、まず専門家へ相談を

故人が遺された大切な株式。その相続手続きは、①どこに株式があるかを調べる「調査」、②信託銀行との煩雑なやり取りが必要な「特別口座の移管」、③見落としがちな「未払い配当金の請求」など、非常に複雑なステップを踏む必要があります。

これらの手続きをご自身だけで抱え込んでしまうと、心身ともに大きな負担となりかねません。相続手続きで最も大切なのは、故人を偲び、ご自身のこれからの生活を穏やかにスタートさせることです。

複雑な手続きは、専門家である司法書士に任せることで、スムーズな解決への道が開けます。下北沢司法書士事務所では、法律的な手続きを代行するだけでなく、皆様のお気持ちに寄り添い、不安を解消することを第一に考えております。一人で悩まず、まずは私たちにご相談ください。エリアも東京23区はもちろん、神奈川・千葉・埼玉など首都圏の方からご依頼をいただいております。

対応エリア | 相続手続、遺言、相続放棄、会社設立、不動産売却なら下北沢司法書士事務所

どうぞお気軽にご相談ください。

下北沢司法書士事務所 竹内友章

東京都世田谷区北沢にある下北沢司法書士事務所は、相続手続き、遺言作成、相続放棄、会社設立、不動産売却など、幅広い法務サービスを提供しています。代表の竹内友章は、不動産業界での経験を持ち、宅地建物取引士や管理業務主任者の資格を活かし、丁寧で分かりやすいサポートを心掛けています。下北沢駅から徒歩3分の便利な立地で、土日も対応可能です。お気軽にご相談ください。

会社設立で後悔?司法書士が教える登記の注意点

その登記簿、10年後も自信を持って提出できますか?

会社設立という大きな一歩、おめでとうございます。希望に満ち溢れ、事業計画や資金調達に奔走する毎日かと思います。しかし、その情熱のあまり、後回しにされがちな手続きがあります。それが「会社設立の登記」です。

「手続きは簡単で、安く済めばいい」

「とりあえず会社さえ作れれば、中身は後から考えよう」

もし、そうお考えなら、少しだけ立ち止まってみてください。会社設立はゴールではなく、長い航海の始まりに過ぎません。そして、その航海で会社の「顔」として、あらゆる場面で提示を求められるのが「登記簿(登記事項証明書)」です。

金融機関からの融資、大切な取引先との契約、許認可の申請…そのたびに、あなたの会社の登記簿は隅々までチェックされます。登記簿は、いわば会社の公的な履歴書。そこに記された一つひとつの情報が、あなたの会社の第一印象を形作り、信用を左右することさえあるのです。

安易に作成された登記簿は、数年後に思わぬ手間やコストを生んだり、取引先に「この会社、大丈夫かな?」という些細な疑問を抱かせたりするかもしれません。この記事では、私たち司法書士が普段どのような視点で登記簿を見ているのか、そして10年後も自信を持って提出できる「きれいな登記簿」を作るための注意点について、具体的にお話しします。

司法書士が見る「惜しい登記簿」の4つの共通点

近年、会計ソフトの会社が提供するシステムなどを利用して、ご自身で会社設立をされる方が増えています。私たち司法書士が登記情報を見ると、「ああ、この会社はシステムを使って設立されたのだな」とすぐに分かることがあります。もちろん、それ自体が問題なわけではありません。しかし、登記記録は一度作成されると、会社の歴史として永続的に残るものです。だからこそ、細部まで整った形にしておくことに越したことはありません。

ここでは、私たちがプロの視点から見て「少しもったいないな」と感じてしまう「惜しい登記簿」の共通点を4つご紹介します。会社設立の全体像については、株式会社と合同会社どっちがいい?設立費用・選び方を専門家が比較解説で体系的に解説しています。

1. 本店所在地の表記が少し不自然

会社の所在地は、個人の住所とは異なり、発起人が作成する「発起人決定書」に基づいて登記されます。つまり、ある程度は自己申告に近い形で決まるため、表記の仕方に個性が出やすい部分です。例えば、「1-2-3」のようにハイフン(-)を使った表記は略式と見なされることがあり、公的な書類としては少しラフな印象を与えかねません。私たち司法書士は、慣例的に「一丁目2番3号」のように、最初の漢数字とアラビア数字を組み合わせ、格調高い表記を心がけています。たったこれだけの違いですが、登記簿の「見た目」の印象は大きく変わります。

2. 設立時から「電子公告」になっている

公告方法として、設立当初から「電子公告」を選択しているケースもよく見られます。これはおそらく、設立支援システムなどが「決算公告の義務を安価に果たせます」と推奨しているためでしょう。確かに電子公告は官報に比べて費用を抑えられるメリットがあります。しかし、会社法上の義務である決算公告を、設立当初から完璧に実施できているスタートアップ企業は、実態としてそれほど多くありません。管理コストをかけてまで、設立時から電子公告を選択する必要性は低いと私たちは考えています。まずは「官報」でスタートし、会社の成長フェーズに合わせて見直すのが現実的でしょう。

3. 事業目的のバランスが悪い

事業目的は、将来的に展開する可能性のある事業も記載しておくのがセオリーです。特に、許認可が必要な事業(例えば宅地建物取引業など)は、あらかじめ事業目的に記載がないと認可が下りません。後から追加するには登記変更の手間と費用がかかります。一方で、あまりに多くの事業目的を羅列してしまうと、「結局、この会社は何をしたいのだろう?」と焦点がぼやけ、取引先に不信感を与えてしまう可能性もあります。すぐに始める事業と将来の展望を考慮しつつ、6〜7個程度にまとめるのがバランスの良い書き方と言えるでしょう。

4. 発行可能株式総数に余裕がない

時折、発行済株式数と発行可能株式総数にほとんど差がない登記簿を見かけます。非上場会社で株式の譲渡制限を設けている場合、法律上はこの両者にどれだけ差があっても問題ありません。むしろ、将来の資金調達(増資)で新たな株式を発行する可能性を考えれば、十分な余裕を持たせておくべきです。例えば、最初に発行する株式が100株だとしても、発行可能株式総数は10,000株のように、思い切って大きな枠を設定しておくことが、将来の機動性を高めるコツです。

このように、私たちは会社の未来を見据え、細かなポイントにまで配慮しながら会社設立業務に取り組んでいます。ご自身に最適な形で会社を設立したい方、本業に集中するために手続きに時間を割きたくない方は、ぜひ一度ご相談ください。

将来のコストと手間を左右する2大ポイント

登記簿の「見た目」だけでなく、将来の運営コストや手続きの手間に直接影響する重要な選択が2つあります。それが「本店所在地の記載方法」と「公告方法の選択」です。設立時の安易な判断が、数年後に煩雑な手続きにつながってしまうことがあります。

本店所在地の記載:「最小行政区画」が鉄則の理由

会社のルールブックである「定款」には、本店所在地を記載する必要があります。このとき、どこまでの住所を記載するかが重要なポイントになります。

【悪い例】 東京都世田谷区北沢三丁目21番5号

【良い例】 東京都世田谷区

なぜ、市区町村まで(これを「最小行政区画」と言います)で止めておくのが良いのでしょうか。その理由は、将来の「本店移転」にあります。

もし、同じ世田谷区内でオフィスを移転する場合、「良い例」のように定款に記載していれば、定款を変更する必要はありません。取締役会(あるいは取締役の過半数の一致)の決議だけで移転手続きができ、作成する書類の枚数も少なくてすみます

しかし、「悪い例」のように番地まで記載してしまうと、同じ世田谷区内での移転であっても、まず株主総会を開いて定款を変更し、その上で移転の登記を申請しなければなりません。株主総会の手間が増えるだけでなく、本店移転登記の登録免許税も、移転先が管轄外の場合は6万円(旧管轄3万円+新管轄3万円)かかってしまうのです。

事業の成長に合わせてオフィス移転は十分に考えられます。長期的な視点に立てば、定款の本店所在地は「最小行政区画」までとしておくのが鉄則です。

公告方法の選択:なぜ最初は「官報」で十分なのか

会社の公告方法は、法律で定められた重要な情報を株主や債権者などに知らせるための手段です。主に以下の3つの方法があります。

- 官報に掲載する

- 日刊新聞紙に掲載する

- 電子公告

最近はコストの安さから電子公告を検討する方も多いですが、私たちはスタートアップ企業にはまず「官報」をおすすめしています。株式会社と合同会社の違い(設立費用・選び方)といった会社の形態に関わらず、この選択は重要です。

電子公告は、決算公告(貸借対照表の開示)の掲載費用が官報より安いというメリットがあります。しかし、その一方でデメリットも存在します。

- 決算公告の全文開示義務:官報であれば貸借対照表の「要旨」の掲載で足りますが、電子公告(公告方法を電子公告とする場合)は全文を公告する必要があります。

- URLの登記:公告を掲載するウェブサイトのURLを登記する必要があり、URLが変更になれば変更登記(登録免許税3万円)が必要です。

- 債権者保護手続き時の調査費用:将来、会社の組織再編などで債権者保護手続きが必要になった際、電子公告では「官報での公告」も併せて行う必要があり、二度手間になるケースがあります。

前述の通り、設立当初から決算公告を毎年きちんと行える会社は稀です。まずは最もシンプルで管理が容易な「官報」を選択し、事業が軌道に乗ってから電子公告への変更を検討するのが、最も合理的で無駄のない選択と言えるでしょう。

より詳しい制度については、法務省のウェブサイトも参考になります。

なぜ会社設立を司法書士に任せるべきなのか

今日記載した以外にも「取締役の任期」や「事業年度」、「代表取締役の選び方を取締役の互選にするか」など整理して決定した方が良いテーマがあります。「思ったより考えることが多いな」と感じられたかもしれません。それこそが、私たち専門家に会社設立を依頼する価値です。それは単なる手続きの代行ではありません。あなたの会社の未来を守り、あなたが本業に集中できる環境を作るための戦略的な投資です。

手続きの正確性とスピードで本業に集中できる

会社設立には、定款の作成・認証、登記申請書類の準備、法務局への申請など、専門的で煩雑な手続きが数多くあります。もし書類に不備があれば、何度も法務局に足を運ぶことになり、貴重な時間を浪費してしまいます。創業期の起業家にとって、時間は最も重要な経営資源です。私たち司法書士にご依頼いただければ、これらの手続きを正確かつスムーズに進められるようサポートします。あなたが事業の立ち上げという最も重要な業務に集中している間に、会社設立の手続きを着実に進めていきます。

将来の変更・トラブルを見越した最適な会社設計

司法書士の仕事は、ただ書類を右から左へ流すことではありません。あなたの事業計画や将来のビジョンをヒアリングし、将来起こりうる増資、役員変更、事業目的の追加、さらには将来の相続までも見越した最適な定款を設計します。先ほど挙げた「惜しい登記簿」のような失敗を未然に防ぎ、将来の事業展開をスムーズにするための土台作りをお手伝いします。必要であれば、提携する税理士と連携し、税務面からも最適な会社設計をサポートします。

電子定款の利用で印紙代4万円を確実に節約

司法書士に依頼する大きな金銭的メリットの一つが、「電子定款」の利用です。紙の定款を作成する場合、収入印紙代として4万円が必要になりますが、私たちが作成する電子定款であれば、この印紙代が不要になります。この節約分を考えれば、専門家への報酬は決して高いものではないと感じていただけるはずです。会社設立にかかる費用は、単なる支出ではなく、将来のリスクを回避し、ビジネスを加速させるための投資なのです。

下北沢司法書士事務所の会社設立サポート

会社設立は、起業家にとって人生の大きな決断です。だからこそ、私たちは単なる手続き代行者ではなく、あなたの事業の最初の伴走者でありたいと考えています。丁寧なヒアリングを通じて、あなたの想いを法的な形にし、未来につながる最適な会社設立を実現します。

全国対応!テレビ電話で初回無料相談

当事務所では沖縄は名古屋、静岡県岡山市や千葉県印西市など東京都以外の会社の設立実績もあります。テレビ電話なども駆使して、遠方でも当事務所にご依頼いただく方もたくさんいらっしゃいます。ホームページの情報量や、起業家に寄り添う姿勢、提供される知識量の多さなどを評価いただいており、まことにありがたく思っております。「事務所が遠いから相談できない」ということはありません。当事務所では、Zoomなどのテレビ電話システムを活用し、全国どこにお住まいの起業家からでもご相談をお受けしています。もちろん、初回の相談は無料です。

「何から話せばいいか分からない」「まだ事業計画が固まっていない」という方でも全く問題ありません。私たち司法書士が一つひとつ丁寧にご質問し、あなたの頭の中にあるアイデアや課題を整理するところからお手伝いします。まずはお気軽にご連絡ください。

ご依頼から登記完了までの流れ

ご依頼後のプロセスは非常にシンプルです。あなたの貴重な時間を最大限、本業に充てていただけるよう、手続きの大部分を当事務所が主導します。

- 無料相談(ヒアリング):テレビ電話やお電話で、事業内容や将来のビジョンを詳しくお伺いします。

- お見積もり・ご契約:ご提案内容にご納得いただけましたら、ご契約となります。当事務所では、料金一覧を明確にご提示し、必ずお見積もりにご納得いただいてから業務に着手します。

- 必要書類の準備・作成:定款や登記申請書など、必要な書類はすべて当事務所で作成します。お客様には、印鑑証明書や会社実印のご準備をお願いするだけです。

- 定款認証・登記申請:公証役場での定款認証から法務局への登記申請まで、すべて当事務所が代行します。

- 登記完了・書類のお渡し:登記が完了しましたら、登記簿謄本や印鑑カードなど、会社運営に必要な書類一式をお渡しして完了です。

起業家としてのあなたの正しい選択は、専門家をうまく活用し、ご自身のエネルギーを事業の成長に集中させることです。未来への第一歩を、私たちと一緒に踏み出しませんか。ご連絡を心よりお待ちしております。

下北沢司法書士事務所 竹内友章

東京都世田谷区北沢にある下北沢司法書士事務所は、相続手続き、遺言作成、相続放棄、会社設立、不動産売却など、幅広い法務サービスを提供しています。代表の竹内友章は、不動産業界での経験を持ち、宅地建物取引士や管理業務主任者の資格を活かし、丁寧で分かりやすいサポートを心掛けています。下北沢駅から徒歩3分の便利な立地で、土日も対応可能です。お気軽にご相談ください。