「他の相続人に財産内容を言いにくい・・・」そのお気持ち、よく分かります

「他の相続人は故人とは疎遠だったのに、財産だけ主張されるのは納得がいかない」「できることなら、一部の財産は知らせずに手続きを終えたい」

相続のご相談をお受けしていると、このようなデリケートなお気持ちを打ち明けられることが少なくありません。特に、故人様の介護や身の回りのお世話を一身に担ってこられた方ほど、そのようにお感じになるのは無理からぬことでしょう。

以前、当事務所にご相談いただいた方も、同じような悩みを抱えていらっしゃいました。

「他の相続人とは疎遠で、もう何年も連絡を取っていません。私が故人の遺産を生活の糧として考えていたため、正直に預貯金の額を伝えて相手が興味を示し、話がこじれるのが怖いのです。なんとか知られずに済む方法はないでしょうか」

このようなご事情は理解できます。しかし、その選択には状況によっては大きなリスクが伴うことをお伝えしなければなりません。

この記事では、なぜ現代の相続手続きにおいて財産を隠し通すことが難しいのか、その具体的な理由と、疎遠な相続人がいても円満な解決を目指すための現実的な道筋を、専門家の視点から詳しく解説していきます。

そして、今回のご相談者様は、結果的に財産開示をせずに円満解決しました。どのような道筋を通ってそのような状態になったのかお話ししていきます。

結論:相続財産を隠し通すことは極めて困難です

単刀直入に申し上げますと、現代の相続手続きにおいて、他の相続人や税務署に財産を完全に隠し通すことは極めて困難です。

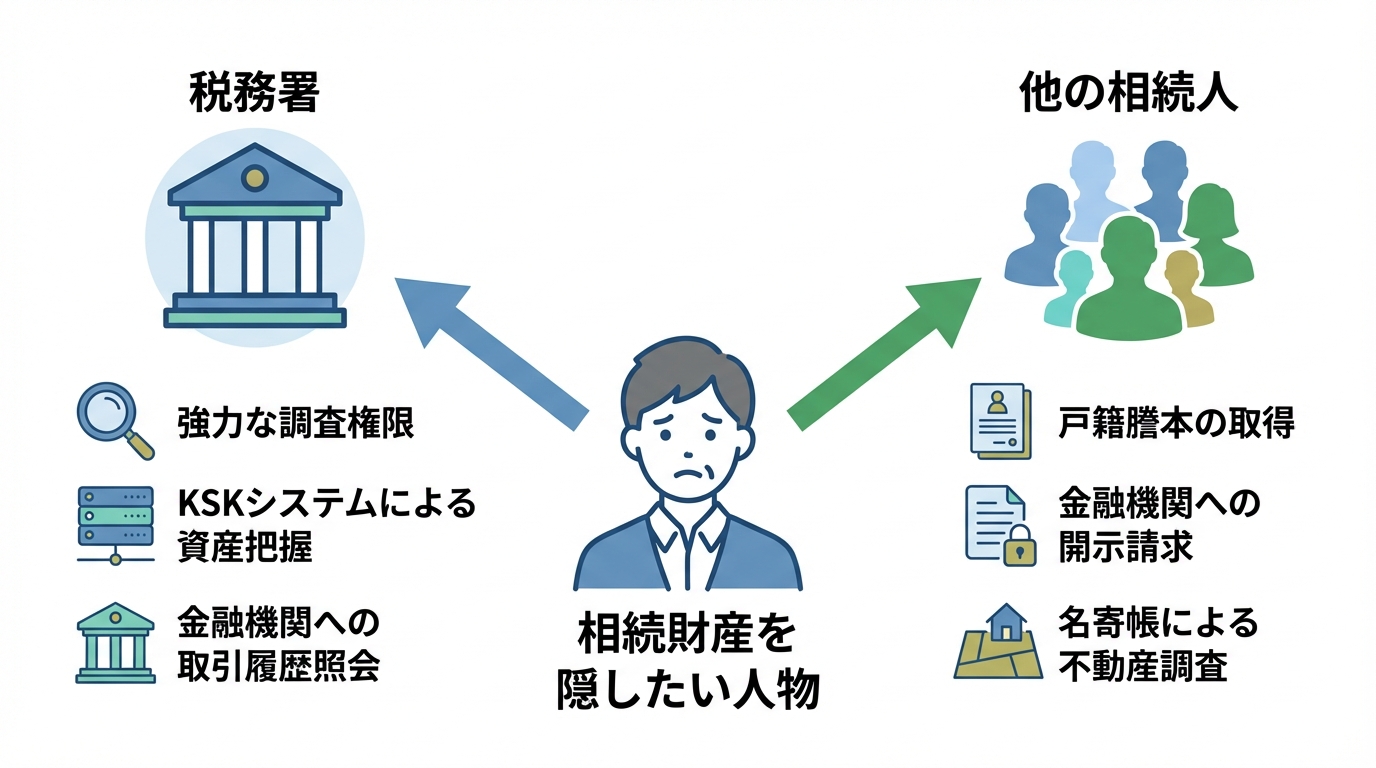

「タンス預金ならバレないのでは?」「昔の口座だから大丈夫だろう」といった希望的観測は、残念ながら通用しません。その理由は大きく分けて2つあります。それは「税務署」と「他の相続人」という、あなたが隠したい相手自身が、強力な調査権限を持っているからです。それぞれ具体的に見ていきましょう。

理由1:税務署は「お金の流れ」を徹底的に調査する

相続税の申告漏れを防ぐため、税務署は私たち専門家が驚くほど強力な調査権限を持っています。特に「KSK(国税総合管理システム)」というシステムを活用し、故人の生前の所得や納税状況、不動産の保有履歴などを全国規模で一元管理しています。これにより、税務署は相続が開始した時点で「この方なら、これくらいの財産があるはずだ」という概算を把握しているのです。

もし申告された相続財産がその概算より著しく少ない場合、税務調査の対象となる可能性が高まります。

税務署は、調査が必要と判断すれば、法令に基づく照会等により金融機関の取引状況を確認することがあります。故人名義の口座に限らず、資金移動の状況によっては相続人名義への入出金の流れも確認対象となり得るため、不自然な現金引出しや名義預金がある場合は発覚リスクが高まります。こうした調査によって、意図的に隠された銀行預金や名義預金は、高い確率で発覚します。

国税庁が公表した資料によると、令和4事務年度(令和4年7月〜令和5年6月)の実地調査1件あたりの申告漏れ課税価格は3,209万円、追徴税額は816万円にのぼります。これは、税務署がいかに正確に財産を把握しているかの証左と言えるでしょう。

理由2:疎遠な相続人にも「財産調査の権利」がある

税務署だけでなく、他の相続人にも財産隠しが発覚する可能性があります。「疎遠だから」「連絡を取っていないから」といって安心はできません。なぜなら、相続人には法律で認められた正当な「財産調査の権利」があるからです。

具体的には、相続人であれば誰でも以下の調査が可能です。

- 戸籍謄本の取得:被相続人の出生から死亡までの戸籍謄本を取得し、法定相続人を確定させることができます。

- 金融機関への照会:戸籍謄本で相続人であることを証明すれば、全国の金融機関に対し、被相続人名義の口座の残高証明書や過去の取引履歴の開示を請求できます。

- 名寄帳の取得:市区町村役場で「名寄帳」を取得すれば、その市区町村内に被相続人が所有していた不動産の一覧を確認できます。これにより、固定資産税の通知書に載っていない不動産も判明します。

つまり、あなたが財産を隠そうとしても、他の相続人が「何かおかしい」と疑いを持ち、本気で調査に乗り出せば、その存在が明らかになってしまうのです。むしろ、隠していた事実が発覚することで、相手の不信感は頂点に達し、円満な解決が極めて困難になるでしょう。

財産隠しが発覚した際の5つの重い代償

「もしバレたら、少し怒られて、追加で税金を払えば済む話だろう」

もし、そのようにお考えなら、それは大変危険な誤解です。財産隠しが発覚した際の代償は、金銭的なものにとどまらず、あなたの人生に深刻な影響を及ぼす可能性があります。具体的に5つのリスクを解説します。

- 重い追徴課税:申告漏れが発覚した場合、本来の税額に加えペナルティとして「過少申告加算税(10〜15%)」が課されます。さらに、意図的な財産隠しと判断された場合は、より重い「重加算税(35〜40%)」が課されることになります。

- 延滞税の発生:納税が遅れた期間に応じて、年率最大14.6%(変動あり)の「延滞税」が日割りで加算されます。発覚が遅れるほど、この負担は雪だるま式に増えていきます。

- 親族間の紛争が泥沼化:金銭的なペナルティ以上に深刻なのが、親族間の信頼関係の崩壊です。財産を隠された相続人は、あなたに対して強い不信感と怒りを抱くでしょう。その結果、遺産分割協議はまとまらず、家庭裁判所での調停や審判といった、時間も精神もすり減らす泥沼の争いに発展しかねません。

- 相続権の剥奪(相続欠格):遺産を隠したり、勝手に処分したりする行為は、民法第891条で定められた「相続欠格事由」に該当する可能性があります。なお、遺産分割の場面で財産を隠したことが発覚すると、遺産分割協議がやり直しになったり、返還請求などの民事上の責任を追及されたりするおそれがあります。

- 刑事罰の可能性:極めて悪質な脱税行為(偽りその他不正の行為)と判断された場合、相続税法の規定により「10年以下の懲役もしくは1,000万円以下の罰金(またはその両方)」等の刑事罰が科される可能性もあります。

軽い気持ちで行った財産隠しが、金銭、家族関係、そしてあなた自身の法的地位まで、すべてを失いかねない深刻な事態を招くのです。

疎遠な相続人がいても円満解決を目指す道筋

では、どうすればよいのでしょうか。リスクを理解した今、進むべき道は一つです。それは、「隠す」のではなく「誠実に開示し、対話する」こと。遠回りに見えて、これが最も穏便かつ、結果的にあなたの利益を守ることにも繋がる解決策なのです。

ここで、冒頭でご紹介したご相談者様が、その後どのように解決に至ったか、当事務所での実例をお話しします。

司法書士が語る解決事例:信頼関係の構築が鍵となったケース このご依頼者様は、他の相続人とは連絡が取れないほど疎遠で、ご自身の生活のため、遺産はすべてご自身が相続したいと強く希望されていました。

まず私がお伝えしたのは、「相続人であれば、誰でも財産を調査する権利があるため、隠し通すことはできません。むしろ、誠実な姿勢を見せることが交渉の第一歩です」ということでした。

そこでご本人と話し合い、次のような戦略を立てました。まず、私(司法書士)が代理人として他の相続人の方々の住所を調査し、お手紙をお送りする。その手紙では、まず「ご依頼者が全財産を相続したいと希望している」という意向を丁寧にお伝えします。そして、「ご希望であれば、財産の内容をまとめた財産目録も開示いたします」という一文を添えることにしたのです。

実際にこの方針で進めたところ、他の相続人の皆様から、ご依頼者がすべての財産を相続することにご同意いただけました。実際には、財産目録の開示を求められる方は一人もいらっしゃいませんでした。結果として、ご依頼者様のご希望通りの形で、円満に遺産分割協議をまとめることができたのです。

このケースの成功要因は、最初から隠すのではなく、「いつでも開示する用意がある」という誠実な姿勢を専門家を通じて示したことで、相手方の信頼を得られた点にあると考えています。また、他の相続人の方が地理的に少し離れた場所にお住まいだったことも、心理的な距離感となり、スムーズな合意につながった一因かもしれません。

この事例のように、感情的な対立を避け、戦略的に手続きを進めることで、円満な解決は十分に可能です。そのための具体的なステップをご紹介します。

ステップ1:まずは専門家へ相談し現状を整理する

一人で抱え込まず、まずは私たちのような相続の専門家にご相談ください。現状を客観的に整理し、法的な見通しを立てることが最初の重要な一歩です。専門家に相談することで、以下のようなメリットがあります。

- 正確な相続人の確定:戸籍を調査し、法的に誰が相続人になるのかを間違いなく確定します。

- 相続財産の網羅的な調査:預貯金、不動産、有価証券など、あらゆる財産を調査し、漏れを防ぎます。

- 法的に有効な財産目録の作成:後のトラブルを防ぐため、法的に有効な形式で財産目録を作成します。

- 今後の戦略立案:あなたの希望を最大限に実現するため、どのような手順で進めるべきか、戦略を一緒に考えます。

当事務所の代表は心理カウンセラーの資格も有しております。法的な問題だけでなく、ご家族との関係性に関するお悩みや不安なお気持ちも、どうぞ安心してお話しください。

ステップ2:連絡が取れない相続人の住所を調査する

疎遠な相続人や音信不通の相続人がいる場合、まずはその方の現在の住所を調べる必要があります。これは、戸籍から「戸籍の附票」という書類を取得することで、住民票上の住所を確認できます。こうした調査は、司法書士が職務上の権限で行える場合があるため、ご自身で進めるよりも手続きが進めやすくなることがあります。詳しくは連絡が取れない相続人がいる場合の手続きに関する記事もご参照ください。

万が一、戸籍の附票に記載の住所に住んでいない場合でも、「不在者財産管理人の選任」や「失踪宣告」といった家庭裁判所を通じた手続きが検討できる場合があります。手続きは複雑になることもありますが、状況に応じて解決に向けた選択肢を整理して進めていきます。

ステップ3:専門家を介して誠実な連絡をとる

相続人の所在が判明したら、いよいよ連絡を取ります。この最初のコンタクトが、その後の交渉を大きく左右するため、非常に重要です。当事者同士で直接連絡を取ると、過去の感情的なしがらみから、話がこじれてしまうケースが少なくありません。

そこで、司法書士のような第三者が代理人として連絡を取ることで、相手の警戒心を和らげ、冷静な話し合いのテーブルに着いてもらいやすくなります。私たちが作成する手紙では、以下の点に配慮し、高圧的にならず、誠実なトーンを心がけます。

- 突然の連絡で相手を驚かせないよう、丁寧な前置きをする。

- 相続が発生したという客観的な事実を、淡々と通知する。

- 今後の手続きを進めるにあたり、ご協力をお願いしたい旨を伝える。

疎遠な相続人の心理に配慮した丁寧なコミュニケーションが、円満解決への鍵となるのです。

当事務所が「穏便な解決」のためにできること

相続の問題は、法律だけで割り切れるものではありません。ご家族それぞれの歴史や感情が複雑に絡み合っています。だからこそ、手続きを画一的に進めるのではなく、一件一件のご事情に合わせた丁寧な対応が不可欠です。

大手事務所では、組織として安全な手続きを進めるため、どうしてもマニュアルに沿った対応になりがちです。しかし、私たちのような個人事務所は、ご依頼者様一人ひとりの背景事情やお気持ちを深くヒアリングし、オーダーメイドの解決策をご提案できる強みがあります。

例えば、他の相続人の方にお送りする手紙一つをとっても、どのような言葉を選べば相手の心を不必要に刺激しないか、どのような順番で話を進めればご依頼者様の希望が通りやすくなるか、文面の一言一句まで、あなたと一緒に考え、調整していきます。

法律論を振りかざすのではなく、ご依頼者様、そして他の相続人の方々の感情にも配慮したコミュニケーションを設計すること。心理カウンセラーの資格を持つ司法書士として、当事務所が最も大切にしていることです。

「財産を隠したい」というお気持ちの裏にある、あなたの本当の願いや不安を、まずは私たちにお聞かせください。そこから、穏便な解決への道がきっと見つかるはずです。

東京都世田谷区北沢にある下北沢司法書士事務所は、相続手続き、遺言作成、相続放棄、会社設立、不動産売却など、幅広い法務サービスを提供しています。代表の竹内友章は、不動産業界での経験を持ち、宅地建物取引士や管理業務主任者の資格を活かし、丁寧で分かりやすいサポートを心掛けています。下北沢駅から徒歩3分の便利な立地で、土日も対応可能です。お気軽にご相談ください。