親族が任意後見人に。まず知っておきたいお金管理の基本

「親の将来のために、自分が任意後見人になろう」。そう決意された方の多くが、お金の管理という重責に不安を感じていらっしゃいます。任意後見制度は、ご本人の意思を尊重しながら財産を守るための素晴らしい仕組みですが、特にご家族が後見人になる場合、その近さゆえに思わぬトラブルに発展するケースも少なくありません。

この記事では、任意後見人になったご親族が陥りがちなお金の管理の失敗事例と、それを防ぐための具体的な対策について、司法書士の視点から分かりやすく解説します。大切なご家族の財産をしっかりと守り、ご自身の心労を軽くするためにも、ぜひ最後までお読みください。

なお、認知症などに備えるための制度全体の比較については、任意後見・家族信託・法定後見の違い(費用・手続き)で体系的に解説しています。

任意後見制度とは?法定後見との違い

まず、任意後見制度の基本的な立ち位置を理解しておきましょう。成年後見制度には、大きく分けて「任意後見」と「法定後見」の2種類があります。

一番の違いは、「誰が後見人を選ぶか」と「いつから始まるか」です。

| 任意後見制度 | 法定後見制度 | |

|---|---|---|

| 後見人を選ぶ人 | 本人 | 家庭裁判所 |

| 準備を始める時期 | 本人の判断能力があるうち | 本人の判断能力が不十分になってから |

| 後見が始まる時期 | 本人の判断能力が不十分になり、家庭裁判所が「任意後見監督人」を選任したとき | 家庭裁判所が「後見人」を選任したとき |

法定後見は、すでに判断能力が低下した方のための制度で、家庭裁判所が後見人を選びます。一方、任意後見は、ご本人が元気なうちに、将来判断能力が衰えた場合に備えて、自らの意思で「この人にお願いしたい」と信頼できる人(受任者)を選び、あらかじめ公正証書で契約を結んでおく「事前の備え」です。この制度は、ご本人の自己決定権を最大限に尊重するという大切な理念に基づいています。なお、近年の成年後見制度の見直し(民法改正等)に向けた議論の動きも、このような本人の意思を尊重する流れを後押ししています。

親族後見人の役割:財産管理と身上監護

任意後見人に任される主な役割は、「財産管理」と「身上監護(しんじょうかんご)」の二つです。

- 財産管理:ご本人の財産を守り、適切に管理することです。預貯金の入出金管理、年金の受領、税金や公共料金、家賃などの支払い、不動産の管理などが含まれます。まさに、この記事のテーマである「お金の管理」そのものです。

- 身上監護:ご本人が安心して生活できるよう、生活環境を整えることです。具体的には、介護サービスの利用契約や施設への入所契約、医療機関での入院手続きなどを行います。

ただし、任意後見人にはできないこともあります。例えば、食事の世話や入浴といった直接的な介護行為や、手術の同意などの医療行為への同意は権限に含まれません。後見人の役割は、あくまで法律的な手続きや契約行為の代理であり、その財産管理の範囲を正しく理解しておくことが重要です。

なぜ親族間の金銭トラブルは起きやすいのか

「家族なんだから、お金のことで揉めるはずがない」と思われるかもしれません。しかし、司法書士として多くのご家族を見てきた経験から言うと、親族だからこそ金銭トラブルは起きやすいのです。

その背景には、特有の心理が働いています。

- 「これくらいは許される」という甘え:親子や兄弟姉妹という関係性から、「親のお金で少し立て替えておこう」「お世話をしているのだから、少し多めに生活費をもらってもいいだろう」といった気持ちが芽生えやすいのです。

- 他の親族からの疑念の目:「本当に親のために使っているのか?」「自分のために使い込んでいるのではないか?」と、他の兄弟姉妹からあらぬ疑いをかけられることがあります。

- 相続との混同:後見人としての財産管理と、将来の相続を混同してしまうケースです。「どうせ自分が相続する財産だから」と考えてしまい、公私の区別が曖昧になってしまうことがあります。こうした曖昧な管理は、将来の相続財産隠しを疑われる原因にもなりかねません。

愛情があるからこそ、「親のために」という気持ちが先行し、客観的な判断が難しくなる。これが、親族後見の難しさであり、トラブルの根源なのです。

【実例】後見人になった親族が陥るお金管理の失敗3選

ここでは、実際に親族が法定後見人や任意後見人になった際に起こりがちな、お金の管理に関する典型的な失敗事例を3つご紹介します。「これは自分のことかもしれない」と、ご自身の状況と照らし合わせながら読んでみてください。

事例1:良かれと思って…本人の財産から家族へ「お祝い金」

【ケース】

Aさんは、お母様の法定後見人です。お孫さん(Aさんの子)が大学に入学した際、Aさんは「お母さんも元気だったら、きっとお祝いを渡してくれたはずだ」と考え、お母様の預金から30万円を入学祝いとして自分の子に渡しました。しかし後日、法定後見監督人からその支出について説明を求められ、「目的外利用」として返金を指示されてしまいました。

【なぜ失敗したのか】

この失敗の根源は、「本人の財産は、本人のためにしか使えない」という大原則を理解していなかった点にあります。たとえ本人が元気ならそうしたであろうと推測されても、後見人が本人の財産を本人以外(この場合は孫)のために使うことは、原則として認められません。これは「権限濫用」や、最悪の場合「横領」とみなされる非常に危険な行為です。

良かれと思っての行動が、結果的に他の親族との間で「遺産の使い込み」問題に発展する火種にもなりかねません。親族後見人だからこそ陥りやすい「善意の失敗」の典型例と言えるでしょう。ただ、祝い金が全く認められないというわけではありません。事前に監督人と相談しましょう。今回は金額が高額な事と、事前相談がなかったことが問題でした。ちなみに、任意後見の場合は事前に入学祝い金を渡せるよう、任意後見人に権限を与えておくことで、法定後見よりは少し緩く考えることができます。本人が元気なうちに祝い金等を出金する権限を与えているので、本人の意思の尊重が重視されます。ただそれでも、大きなお金を出金する時は事前に監督人に相談するべきです。

事例2:ずさんな収支管理で「使途不明金」を疑われる

【ケース】

Bさんは、お父様の任意後見人です。日々の食料品や日用品の買い物は、自分の生活費と一緒にお父様の財布から支払い、レシートもほとんど残していませんでした。「親子なのだから、いちいち細かく記録しなくても大丈夫だろう」と考えていたのです。しかし、年に一度の任意後見監督人への報告の際、収支が全く合わず、数十万円もの「使途不明金」があることが発覚。監督人から厳しく追及され、他の兄弟からも使い込みを疑われる事態になってしまいました。

【なぜ失敗したのか】

親しい親子関係であっても、後見業務は法的な責任を伴う「公的な仕事」です。家庭裁判所や任意後見監督人は、Bさんとお父様の個人的な関係性ではなく、客観的な証拠(領収書や記録)に基づいて財産管理が適切に行われているかを判断します。

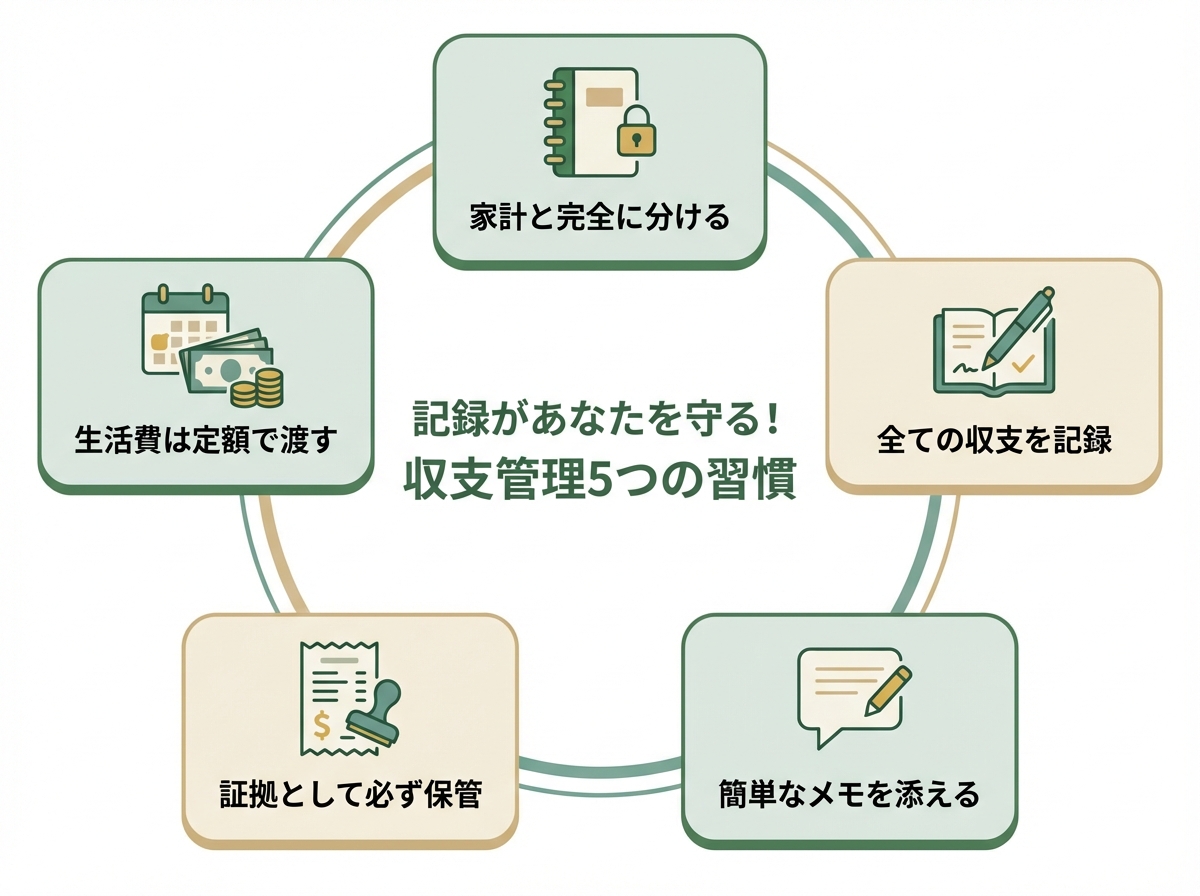

どんぶり勘定での管理は、たとえ悪意がなくても「使い込み」の疑いを招く最大の原因です。財産管理の基本は、すべての収支を記録し、証拠となる書類を保管すること。この地道な作業こそが、後見人自身を疑いから守る最も有効な手段なのです。正確な記録は、将来の相続財産目録の作成においても非常に重要となります。

事例3:相続対策を焦り、不適切な不動産売却をしてしまう

【ケース】

Cさんは、お母様の任意後見人です。お母様が施設に入所し、実家が空き家になったため、将来の相続税対策も兼ねて実家を売却しようと考えました。任意後見契約書には不動産の売却代理権も含まれていました。Cさんは、懇意にしている不動産業者に依頼し、少し安めの価格で早々に売却を決めました。しかし、その価格が市場価格よりも著しく低いことが後に判明し、他の兄弟から「もっと高く売れたはずだ。損害を与えた」と訴えられてしまいました。

【なぜ失敗したのか】

任意後見人の不動産売却は、あくまで「本人の利益」のために行われなければなりません。このケースでは、「相続税対策」という、相続人であるCさん自身の利益が判断に影響した可能性があります。たとえ代理権があったとしても、その行使が本人のためになっているか、慎重な判断が求められます。

特に不動産のような高額な財産を動かす際は、複数の不動産会社から査定を取る、売却の必要性や妥当性について事前に任意後見監督人に相談するなど、客観的かつ慎重な手続きを踏むべきでした。安易な不動産売却は、取り返しのつかない大きなトラブルに発展するリスクをはらんでいます。

慌てて大金を動かすのは危険!司法書士が見た実際のケース

ネットの情報や聞きかじった知識だけで自己判断し、大きな行動を起こしてしまうことほど恐ろしいことはありません。これは、私が任意後見監督人として経験した、本当に背筋が凍るようなお話です。

品川区にお住まいのお母様の任意後見人になった方(ご長男)の監督人に、私が就任した時のことです。家庭裁判所から取り寄せた資料では、お母様の預貯金は数千万円あるはずでした。

ところが、初めてお会いして通帳を拝見すると、残高はわずか数十万円。一瞬、「使い込んでしまったのでは…」という最悪の考えが頭をよぎりました。

通帳をよく見ると、ある特定の時期にごっそりとお金が引き出されているのです。私はご長男に、恐る恐る経緯を尋ねました。すると、彼はこうおっしゃったのです。

「後見人がつくと、銀行でお金がおろせなくなると聞きました。なので銀行に行って、全部おろしてきました」

「……おろしたお金は、どちらに?」

「自宅の金庫にあります」

正直、すぐには信じられませんでした。ご本人でもないのに、そんな大金を引き出せるものだろうか、と。ただ、今回は法定後見ではなく任意後見です。多くの場合、任意後見契約と同時に、判断能力があるうちから財産管理を任せる「財産管理委任契約」も公正証書で結びます。その契約書があったから、銀行も対応したのかもしれません。

私は即座に、預貯金を元の口座に戻すようご長男にお願いし、家庭裁判所にも急いで事情を報告しました。しばらくして、ご長男から入金後の通帳のコピーが送られてきて、金額がおおむね合っていることを確認し、胸をなでおろしました。

本来、引き出した現金から支払った施設費用などの領収書を整理し、収支が合うことを証明する報告資料を作成するのは、任意後見人であるご長男の仕事です。しかし、ご本人は事務作業がとても苦手なご様子で、このままでは手続きが滞り、結果的にお母様のためにならないと判断しました。

そこで、私が領収書一式をお預かりし、裁判所へ提出する報告資料の作成を代行しました。そして完成した資料の内容をご長男に詳しく説明し、間違いがないことをご確認いただいた上で署名・押印をいただき、正式な報告書として裁判所に提出。無事に手続きを終えることができました。

この一件は、私にとって大きな教訓となりました。ネットの断片的な情報や思い込みによって突っ走ってしまうと、善意からであっても、取り返しのつかない事態になりかねないのです。後見制度を利用される際は、どうか自己判断で大きな行動を起こす前に、専門家に相談しながら一歩ずつ進めていただきたいと心から願っています。

失敗しないお金の管理術|銀行手続きと監督人への報告

失敗事例やヒヤリとした体験談を踏まえ、ここからは具体的な対策について解説します。「では、どうすれば良いのか?」という疑問にお答えするための、実践的なノウハウです。

銀行手続きの進め方と注意点

任意後見監督人が選任され、任意後見がスタートしたら、まず金融機関での手続きが必要です。この手続きをスムーズに行うことが、その後の財産管理の第一歩となります。

- 必要書類を準備する

- 任意後見契約公正証書の謄本

- 任意後見人の登記事項証明書(法務局で取得)

- 任意後見人ご自身の本人確認書類(運転免許証など)

- 任意後見人ご自身の印鑑

- ご本人の通帳・キャッシュカード・届出印

- 金融機関の窓口へ行く

準備した書類を持って、ご本人が口座を持つ金融機関の窓口へ行きます。「任意後見が開始したので、届出に来ました」と伝えましょう。 - 所定の届出を行う

金融機関所定の用紙に必要事項を記入し、任意後見人として登録してもらいます。これにより、任意後見人が正式に口座の取引を行えるようになります。この手続きは、将来の相続時の銀行手続きとは全く異なるものですので注意が必要です。

【注意点】

- 金融機関によっては、手続きに数日から数週間かかる場合があります。

- この届出をせずに、ご本人のキャッシュカードを使い続けるのは絶対にやめましょう。万が一、金融機関がご本人の判断能力の低下を察知した場合、口座が凍結されてしまうリスクがあります。

- 事前に金融機関に電話をして、必要書類や手続きの流れを確認しておくとスムーズです。

任意後見監督人とは?専門家の役割と付き合い方

任意後見制度では、後見がスタートすると家庭裁判所によって必ず「任意後見監督人」が選任されます。監督人は、弁護士や司法書士などの専門家が就任することがほとんどです。

監督人の役割は、一言でいえば「任意後見人がきちんと仕事をしているかをチェックする」ことです。これは、後見人の不正を防ぎ、ご本人の財産を確実に守るための重要な仕組みです。

しかし、監督人を単なる「うるさい監視役」と捉えるのは間違いです。むしろ、「困ったときに相談できる、一番身近な専門家パートナー」と考えてください。

- 定期的な報告:任意後見人は、監督人に対して定期的に(通常は年に1回)、財産目録や収支報告書を提出する義務があります。

- 相談相手としての役割:「この支出は認められるだろうか?」「不動産を売りたいが、どう進めればいいか?」といった疑問や不安が生じたとき、真っ先に相談すべき相手が監督人です。事前に相談することで、後からトラブルになるのを防げます。

監督人と良好な関係を築き、こまめに報告・連絡・相談を行うこと。これが、円滑に後見業務を進める最大のコツであり、あなた自身を守ることにも繋がるのです。より詳しい役割については後見監督人の役割と、成年後見人との違いで解説していますので、併せてご覧ください。

まとめ:親族後見人に最も大切なのは「誠実な記録」と「開かれた情報共有」

親族が任意後見人として、大切なお金の管理を成功させるために必要なことは何でしょうか。それは、複雑な法律知識よりも、むしろ「誠実に記録し、他の家族と情報をオープンに共有する姿勢」です。

今回ご紹介した失敗事例の多くは、このどちらかが欠けていたために起きています。

そうはいっても、原則をご自身のケースにあてはまて具体的にどうするかは、なかなか分からないかも知れません。思わぬ壁にぶつかって苦しんだり、裁判所が選んだ監督人とうまくコミュニケーションがとれずに大変な思いをしている後見人の方はたくさんいらっしゃいます。そういうケースを防ぐにはぜひ、後見制度や任意後見を利用する前に、事前に司法書士にご相談ください。司法書士はあなたの話をよくお伺いし、後見人就任後も業務が遂行しやすくする裁判所への申し立て書類(申請書類)の作成や任意後見契約書の作成をサポートします。エリアも東京23区だけでなく、千葉・神奈川・埼玉など首都圏でのご相談を承っております。ぜひお気軽に電話やお問合せフォームでご相談ください。

お問い合わせ | 相続手続、遺言、相続放棄、会社設立、不動産売却なら下北沢司法書士事務所

あなたからのご連絡、心よりお待ち申しあげております。

下北沢司法書士事務所 竹内友章

東京都世田谷区北沢にある下北沢司法書士事務所は、相続手続き、遺言作成、相続放棄、会社設立、不動産売却など、幅広い法務サービスを提供しています。代表の竹内友章は、不動産業界での経験を持ち、宅地建物取引士や管理業務主任者の資格を活かし、丁寧で分かりやすいサポートを心掛けています。下北沢駅から徒歩3分の便利な立地で、土日も対応可能です。お気軽にご相談ください。